«Ингосстрах-Жизнь» – Инвестиционные и Накопительные Программы Страхования Жизни и Здоровья | Официальный Сайт

«Ингосстрах-Жизнь» – это одна из крупных и известных страховых компаний, офисы которой расположены во всех уголках России. Работает на страховом рынке она сравнительно недавно, с 2003 года, но за этот период уже успела войти в доверие не только обычного населения страны, но и корпоративных клиентов.

Наличие большого количества вариантов страховых продуктов дает возможность гражданам подобрать наиболее подходящий продукт под определенные запросы.

Содержание

- 1 «Страховая Ингосстрах-Жизнь» — Особенности Страхования Жизни и Здоровья

- 2 Инвестиционные Программы в «Ингосстрах-Жизнь» — Страхование Жизни и Здоровья

- 3 Накопительные Программы в «Ингосстрах-Жизнь» — Страхование Жизни и Здоровья

- 4 «Ингосстрах-Жизнь» — Онлайн Заявка на Расчета Стоимости Страховки Жизни и Здоровья

- 5 Отзывы о Доходности в «Ингосстрах» — Инвестиционное и Накопительное Страхование

- 6 «Ингосстрах» — Страховой случай жизни и здоровья, что делать?

- 7 «Ингосстрах-Жизнь» — Стоит ли вкладывать в ИСЖ и НСЖ вместо депозита?

«Страховая Ингосстрах-Жизнь» — Особенности Страхования Жизни и Здоровья

На территории России отрасль страхования по сравнению с заграничной развивается сравнительно недавно. Однако, за последние годы число граждан, приобретающих полисы страхования увеличиваются во много раз. Под страхованием жизни подразумевается, что человек обращаясь в страховую компанию, получает финансовую защиту на случай, если его здоровью будет нанесен вред или случится событие в результате которого он умрет.

Также обычная страховка зачастую не удовлетворяет запросы клиентов, поскольку ее стоимость, как правило, велика, в отличие от страховых рисков, которые могут случиться. Именно поэтому люди зачастую пренебрегают полисом, что в корне не правильно. Специально для этого существует накопительные программы, в числе которых накопительная программа от Ингосстрах.

Таким образом получится создать финансовую подушку безопасности не только себе, но и своим родным. Когда человек решает защитить себя страховкой, страховая компания предлагает ему закрепить это документально. В нем обязательно прописывается следующее:

- Полные данные лица, который хочет защитить себя на случай возникновения непредвиденного обстоятельства.

- Риски, по которым страховая компания обязуется производить страховое возмещение.

- Размер страховой премии, которую страхователь будет выплачивать за оказанную ему услугу страховщиком (единовременно или аннуитетными платежами).

- Период, в течение которого договор будет действовать.

- Если программа позволяет, то полные данные дополнительных членов семьи, которых нужно застраховать в рамках одного договора.

При составлении этого документа рекомендуется очень аккуратно и внимательно относиться к каждому пункту. Так как, с момента, когда он будет закреплен подписями и печатью изменить условия уже будет невозможно.

Инвестиционные Программы в «Ингосстрах-Жизнь» — Страхование Жизни и Здоровья

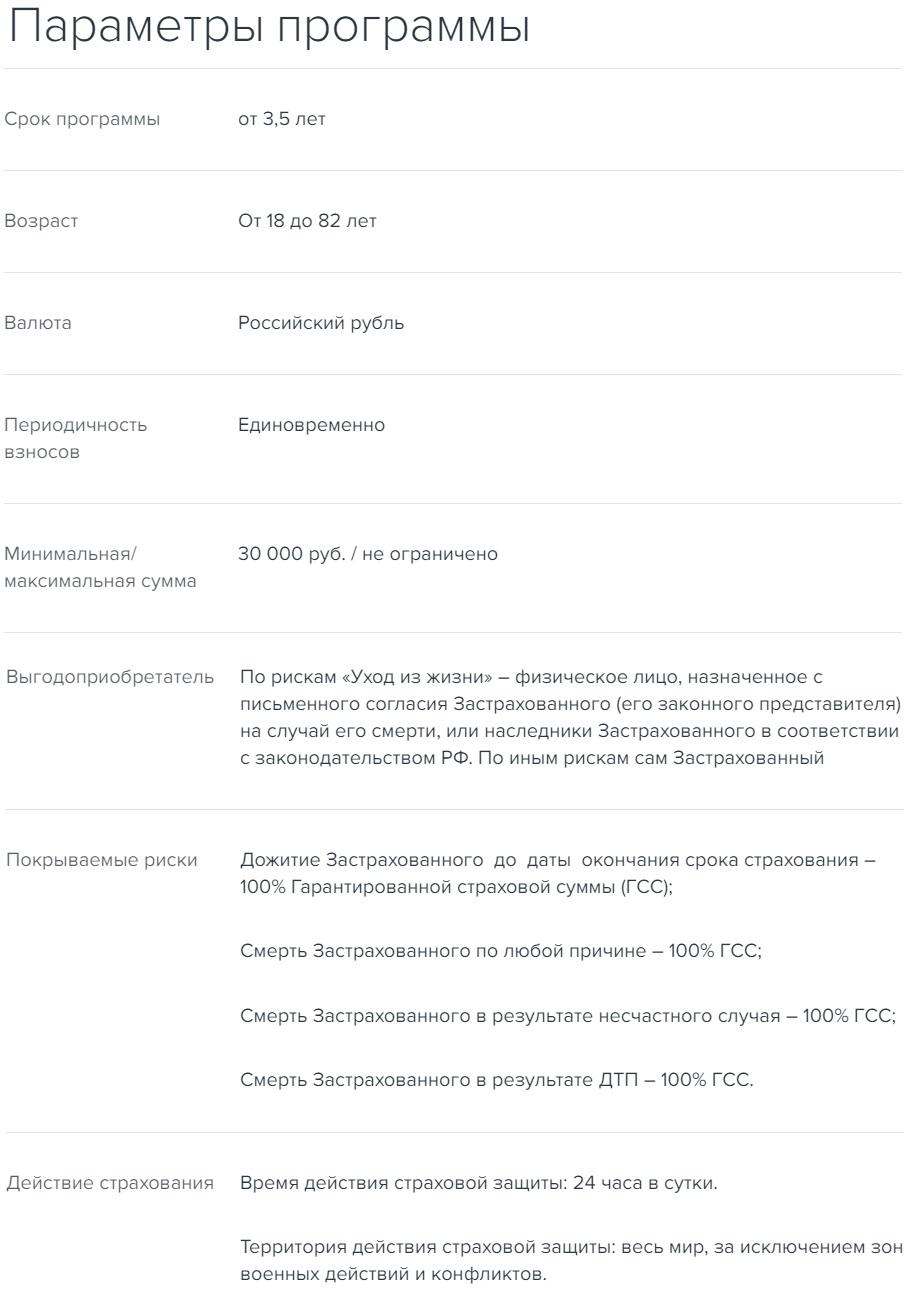

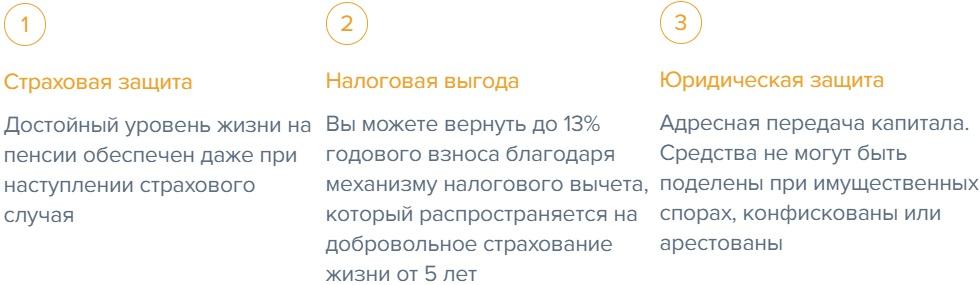

Программа инвестиционного страхования жизни «Вектор» предназначена для граждан, которые хотят вложить деньги в надежный финансовый инструмент. Главные ее преимущества заключаются в следующем:

- Юридической защите – деньги не подлежат дележке при имущественном споре, также их не могут конфисковать или арестовать.

- Финансовой защите – в непредвиденных обстоятельствах близкие могут воспользоваться этой дополнительной финансовой защитой.

- Налоговой выгоде – за счет налогового вычета можно вернуть 13% от суммы годового взноса.

- Льготном налогообложении – налог взимается только с инвестиционной составляющей страховой выплаты.

К покрываемым рискам относится дожитие до конечной даты страхования, гибель застрахованного от любого фактора, гибель застрахованного при наступлении несчастного события, гибель застрахованного при дорожно-транспортном происшествии. Во всех этих случаях выплачивает 100% от гарантированной страховой суммы.

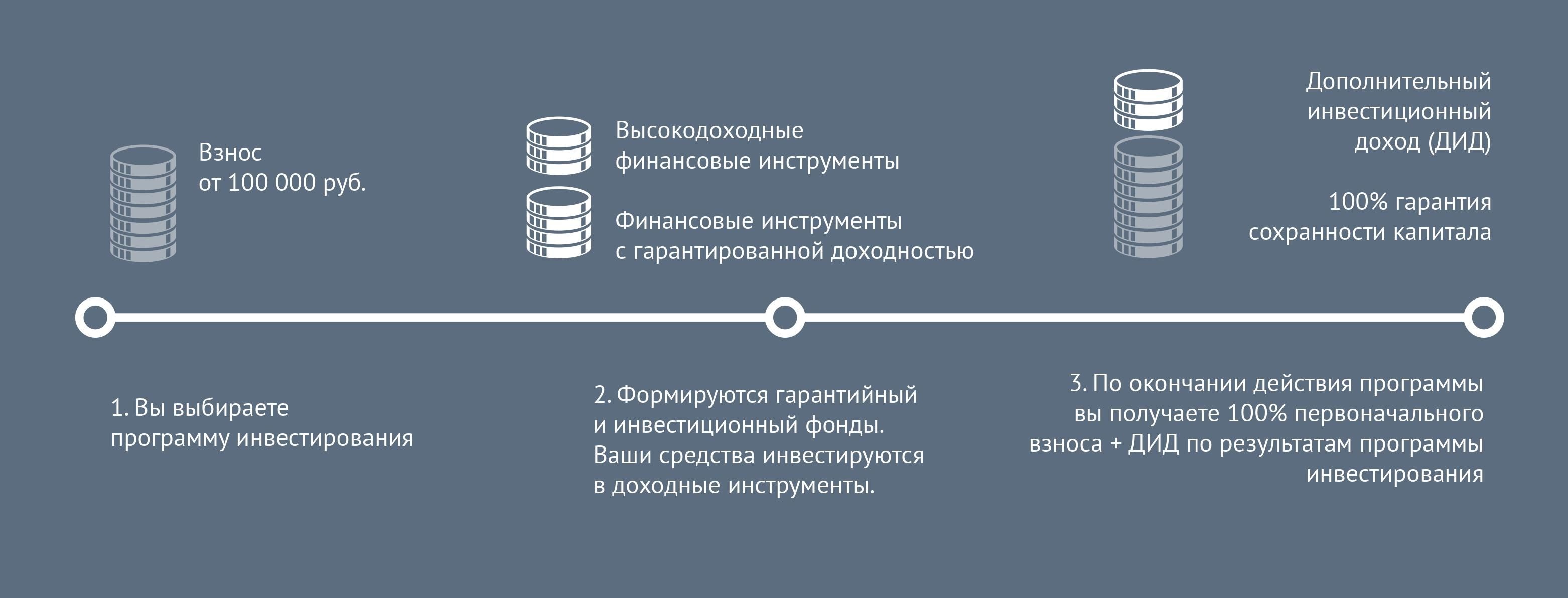

Программа работает следующим образом:

- Страхователь выбирает одну из трех программ инвестирования («Сбалансированный рост», «Здравоохранение», «Верный курс»).

- Производится формирование гарантийных и инвестиционных фондов и вложение денег в прибыльные инструменты.

- Когда срок действия программы заканчивается страхователь, получает сумму, равную первоначальному взносу и ДИД в соответствии с результатами проведенной программы инвестирования.

В роли выгодоприобретателя по риску гибель выступает человек, которого письменного назначит застрахованный или его наследники, во всех остальных случаях – сам застрахованный.

Накопительные Программы в «Ингосстрах-Жизнь» — Страхование Жизни и Здоровья

С возрастом практически каждый человек начинает думать о ближайшем и дальнейшем будущем не только своем, но и всей своей семьи.

При построении планов на следующие периоды редко кто прикидывает негативное развитие событий. Чаще всего в мыслях крутится только увеличение уровня заработка. Поэтому к отрицательным жизненным моментам готовы не многие, и при столкновении с ними они впадают в панику и отчаяние.

Программа «Общее» – Страхование от рисков

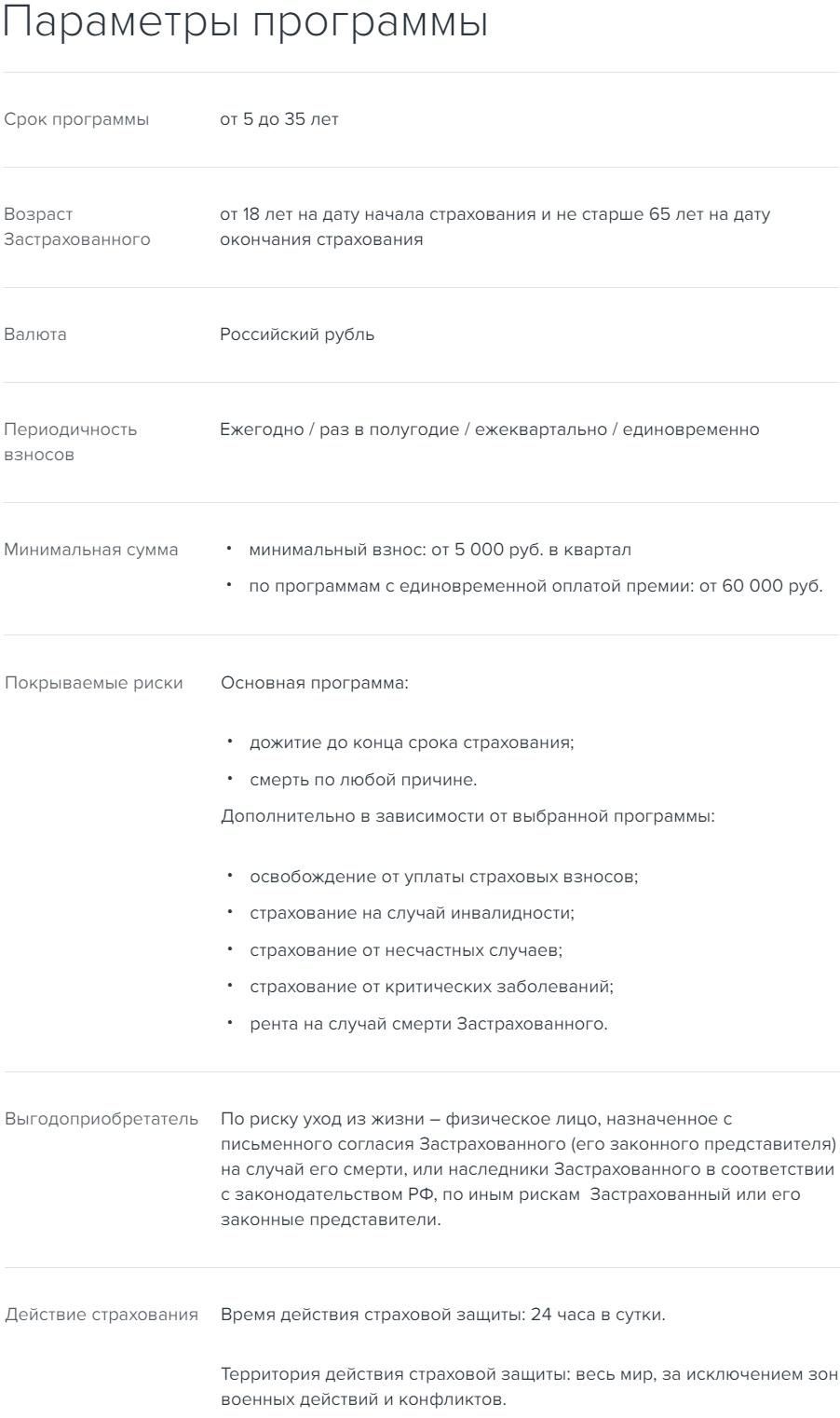

Девиз программы «Общее» – Для тех, кто думает о завтрашнем дне. Оформить ее могут граждане в возрастном диапазоне от 18 до 65 лет (максимальная граница возрастного порога не должна быть больше в день окончания страхования) на срок от 5 до 35 лет.

С какой периодичностью перечислять взносы страхователь решает сам (одноразовой суммой, раз в полгода, раз в квартал или раз в год). Наименьшая сумма, при обстоятельствах, что взнос будет уплачиваться раз в три месяца – 5 тыс. руб., если подразумевается внесение единовременной премии – 60 тыс. руб.

В роли выгодоприобретателя по этой программе в случае гибели страхователя выступает человек, которого письменно назначил застрахованный или его наследники по закону РФ. Во всех остальных случаях – сам застрахованный или его представитель.

Действие этой программы распространяется на страхователя, находящегося в любой стране мира. Исключением является только зона боевых действий.

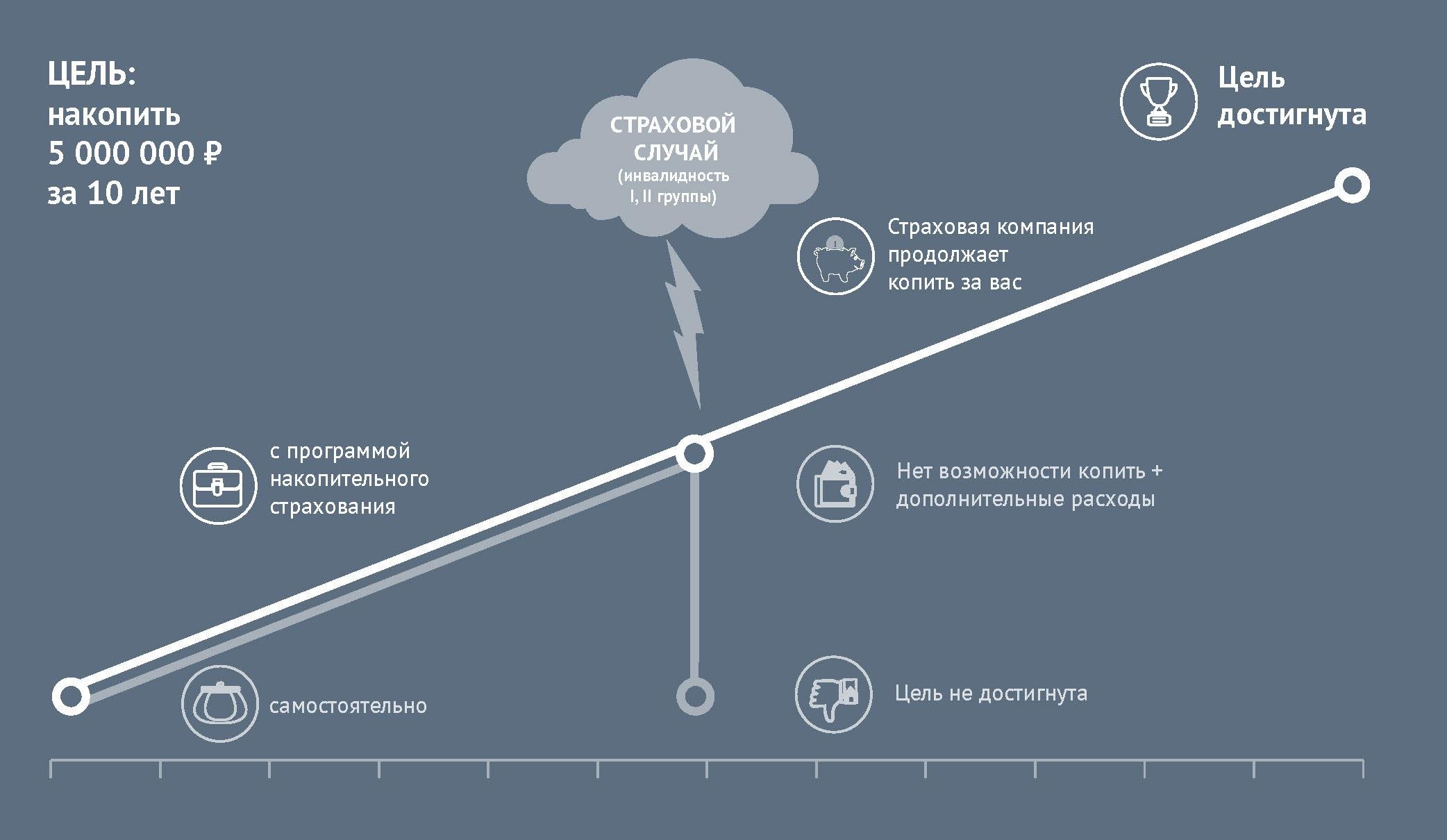

Пример действия программы следующий:

- Страхователь указывает сумму, которую хочет накопить к определенной дате, покрываемые риски и вариант выплаты взносов.

- Страхователь по условиям договора вносит взносы и в течение его действия его здоровье и жизнь находится под определенной страховой защитой.

- Страхователь получает накопленную сумму тогда, когда заканчивается период действия договора.

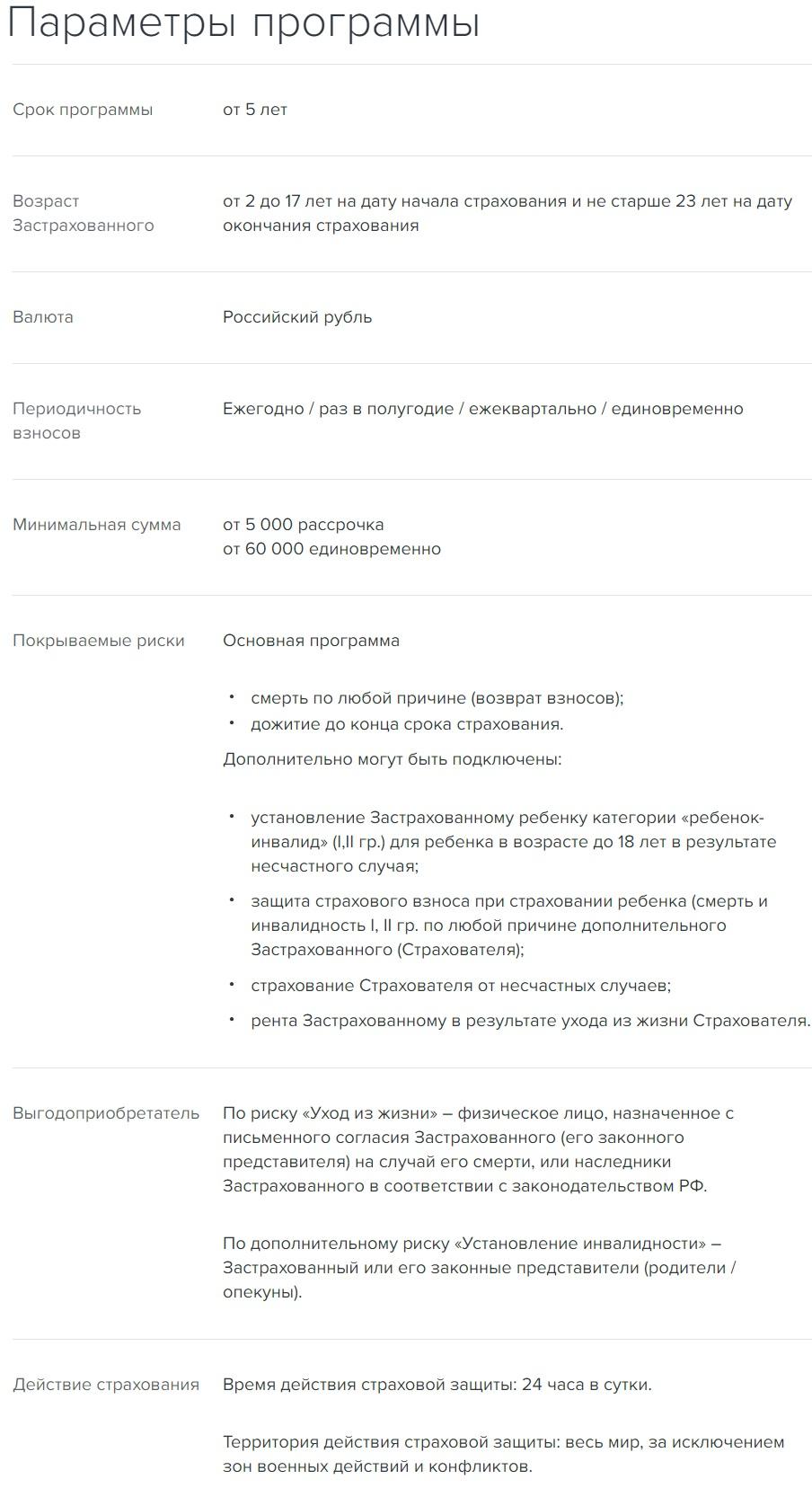

Программа «Детское» – Образование детей

Девиз программы «Детское» – лучшее будущее для вашего ребенка. Оформить ее можно на гражданина от 2 до 17 лет на момент подписания договора и до 23 лет на дату его окончания. Минимальный период действия – 5 лет. Наименьшая сумма при выплате родителем взносов в рассрочку – 5 тыс. руб., а единовременно – 60 тыс. руб.

Основная программа предполагает покрытие рисков, связанных с гибелью, наступившей в результате любого фактора и дожитию до окончания действия договора страхования. Все остальные зависят от выбранной родителем программы.

В роли выгодоприобретателя по риску гибель выступает человек, письменно назначенный застрахованным или его наследники по законам РФ, а если ребенок становится инвалидом – он сам или его родители/опекуны. Страховая защита действует в любой территории мира, кроме той, в которой развиваются боевые действия.

Программа работает следующим образом:

- Родитель устанавливает какую сумму и за какой срок хочет накопить, а также способ выплаты страховых платежей и покрываемые риски.

- Весь срок действия полиса страхования родитель вносит премии и в то же время он сам и его ребенок находится под защитой от выбранных страховых рисков.

- При наступлении страхового случая на страховую компанию ложится обязательство по выплате взносов, при этом капитал продолжает формироваться.

- Когда наступает дата, в которую страховой договор перестает действовать, ребенок получает накопленные деньги.

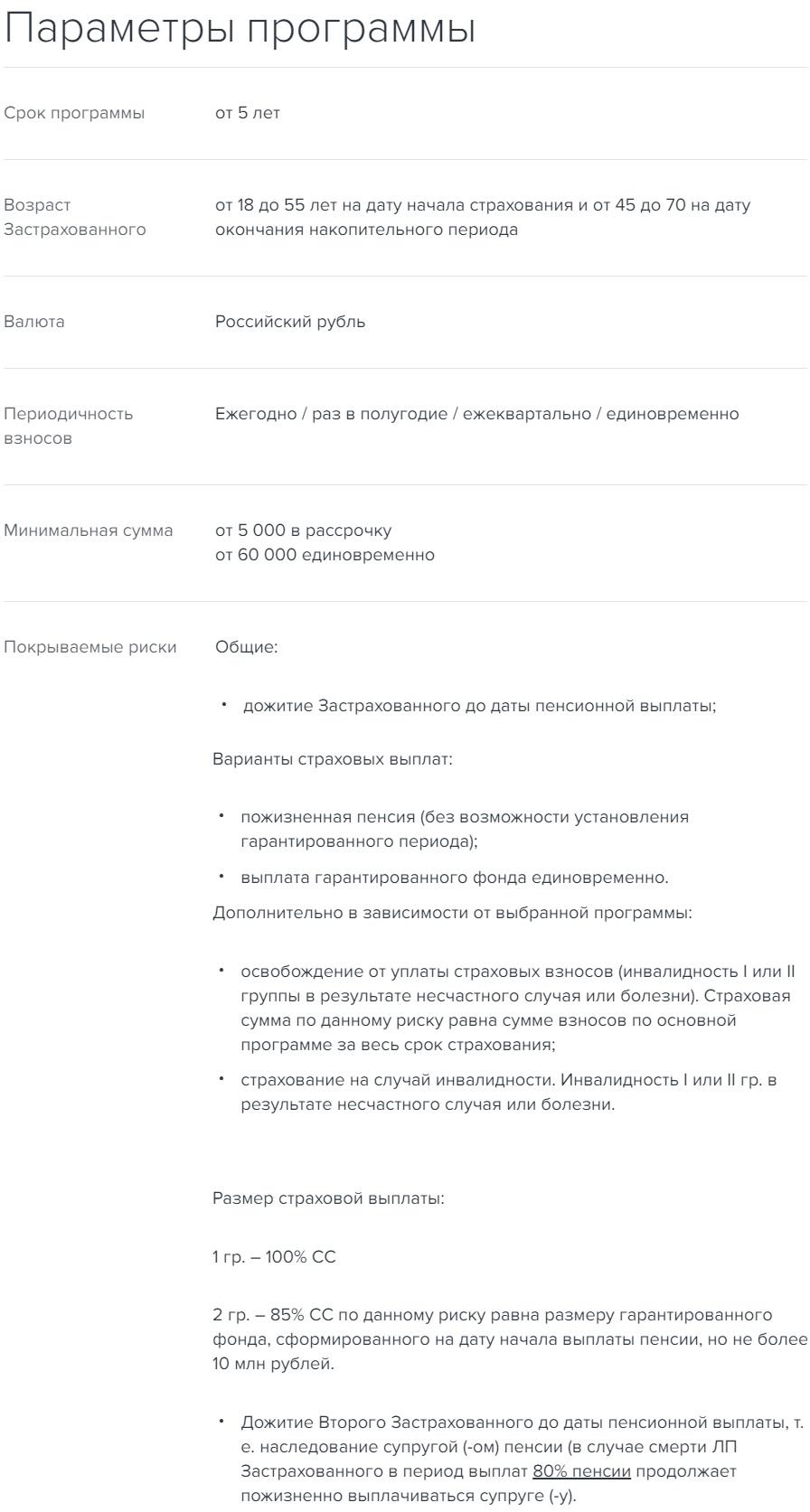

Программа «Пенсионное» – Накопления на старость

Оформить программу «Пенсионное» могут граждане в возрасте от 18 до 55 лет в момент подписания страхового договора и от 45 до 70 лет на день его окончания на минимальный срок 5 лет. Произведение взносов возможно по согласованию сторон (раз в год, раз в квартал, раз в полгода, единовременно).

Наименьшая сумма при оформлении программы в рассрочку – 5 тыс. руб., а если единовременно – 60 тыс. руб. Из рисков покрывается гибель и дожитие до пенсии застрахованного. Причем можно выбрать выплату страхового возмещения пожизненную или единовременную.

К дополнительным страховым рискам еще может относится освобождение от выплаты страховой премии (инвалидность 1 или 2 группы в результате несчастного случая или болезни), или от инвалидности 1 или 2 группы. Для инвалидов первой группы размер страховой выплаты составляет 100%, а для второй – 85% от размера гарантированного фонда, накопленного к дате пенсионного возраста (эта сумма не может превышать 10 млн. руб.).

В роли выгодоприобретателя по риску гибель может выступить человек, которого назначит застрахованный или его наследники по закону РФ, а по другим видам рисков – сам застрахованный.

«Ингосстрах-Жизнь» — Онлайн Заявка на Расчета Стоимости Страховки Жизни и Здоровья

Подача заявки на предоставление страховой услуги в офисе компании несомненно допускается. Однако, в современном мире люди все больше поддаются техническому прогрессу и познают компьютерную технику. А с учетом высокого темпа жизни у многих просто нет возможности потратить личное время на лишнюю поездку к страховщику.

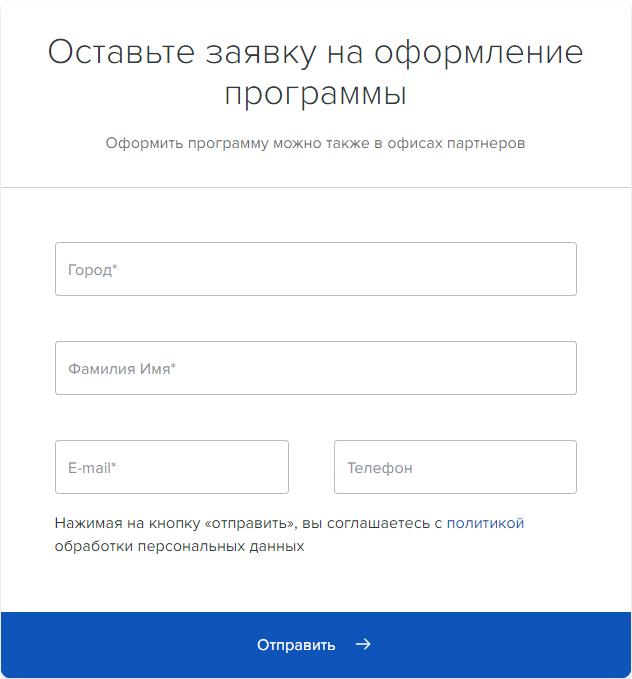

Поэтому разработчики «Ингосстрах-Жизнь» на официальном сайте компании создали возможность подачи заявки онлайн из любого места, в котором есть интернет. Выполняется это следующим образом:

1. Перейти на официальный сайт «Ингосстрах-Жизнь» по ссылке: lifeingos.ru.

2. На главной странице сайта нажать на клавишу «Перейти в каталог».

3. Из предложенных программ выбрать наиболее подходящую и кликнуть клавишей мыши на кнопку «подробнее», расположенную справа от продукта.

4. Далее откроется страница с подробным описанием характеристик программы, которую нужно прокрутить вниз практически до конца.

5. В специальное поле, расположенное в самом низу страницы, вносятся данные для подачи заявки в онлайн-форме. Заявка на оформление страхового продукта небольшая, в ней требуется указать только город проживания, фамилию и имя, действующий номер мобильного телефона для дальнейшей связи и электронную почту.

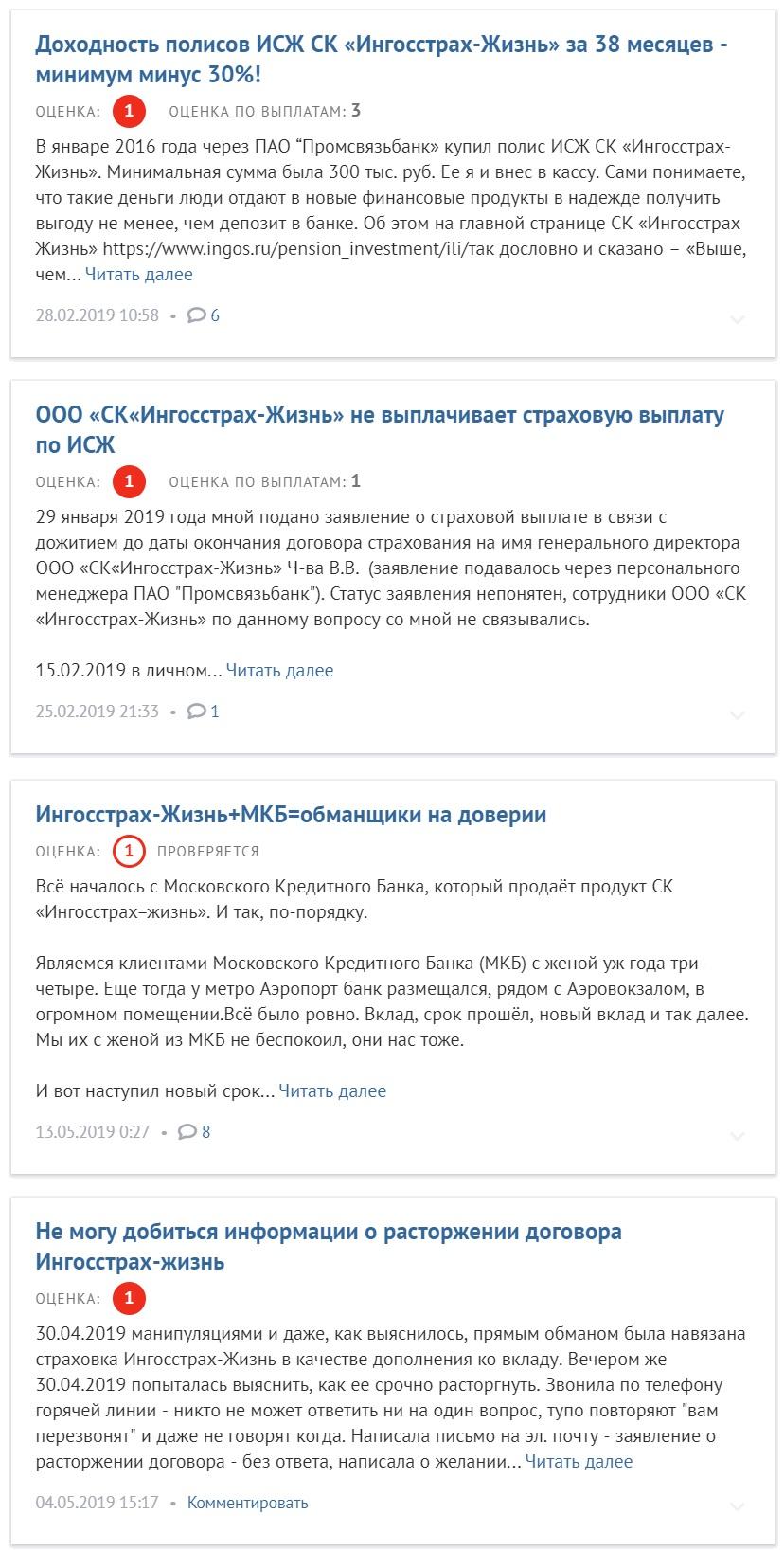

Отзывы о Доходности в «Ингосстрах» — Инвестиционное и Накопительное Страхование

Отзывы граждан, которые воспользовались услугами компании «Ингосстрах-Жизнь», в основном носят отрицательный характер. Основные проблемы, на которые указывают пользователи, это:

«Ингосстрах» — Страховой случай жизни и здоровья, что делать?

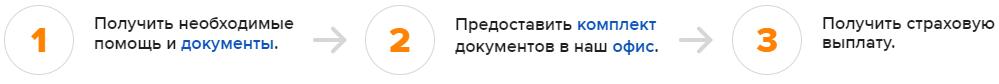

Если в жизни страхователя произошло событие, относящееся к страховому по условию ранее заключенного полюса, то ему необходимо обязательно предпринять ряд необходимых действий:

- Не позднее 30 календарных дней обратиться к своему представителю «Ингосстрах-Жизнь» и подробно рассказать о случившемся событии.

- При этом указывается своя фамилия, имя, отчество, номер полиса, точный месяц и день, когда наступило страховое событие и при каких обстоятельствах все свершилось (предварительный диагноз).

- Оставить свои личные контакты для связи (мобильный или стационарный номер телефона, почтовый адрес или электронная почта).

- В оговоренные сроки привезти в офис страховой всю необходимую и заранее собранную документацию по условиям договора страхования.

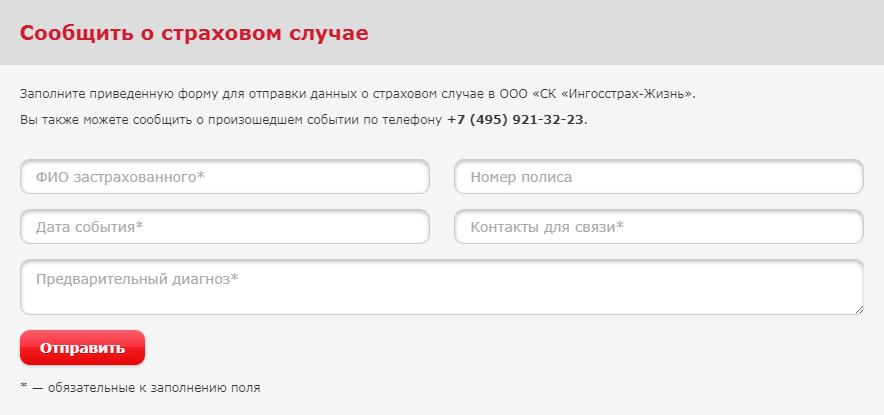

Еще уведомить компанию о страховом происшествии можно двумя способами:

- Позвонить по одному из следующих номеров: 8 (800) 100-50-41 или +7 945 921-32.

- Перейти на официальный портал «Ингосстрах-Жизнь», выбрать опцию «Сообщить о страховом случае онлайн» и заполнить открывшуюся анкету.

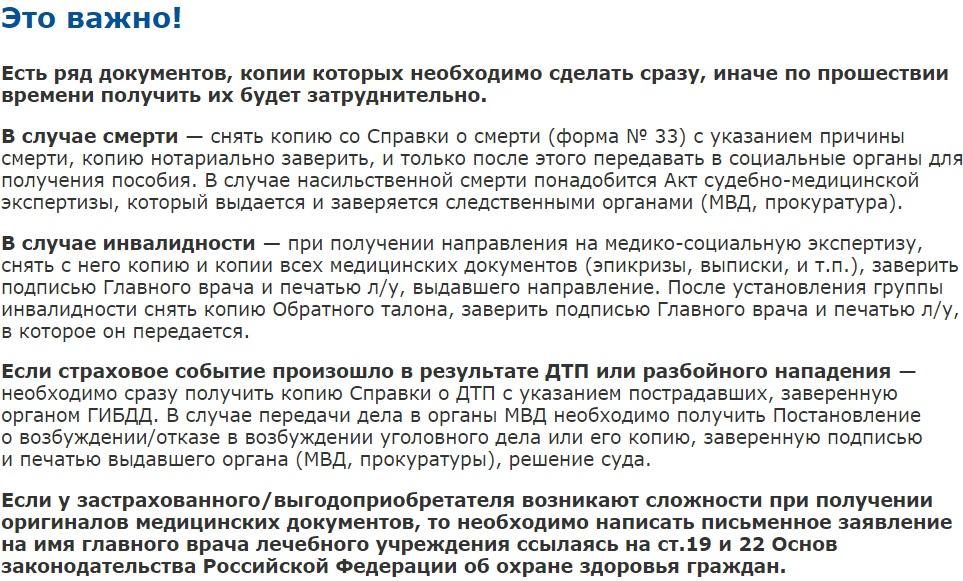

Кроме этого, на сайте отмечено, что настоятельно рекомендуется сразу же сделать ксерокопии некоторых документов и заключений, так как через время это уже станет практически невозможным:

- Наступила гибель страхователя – справка о гибели по форме №33, в которой отражается причина наступления смерти. Ее ксерокопия заверяется у нотариуса в обязательном порядке и только после этого направляется в социальное учреждения, которое в дальнейшем предоставляет пособие. Если гибель наступила из-за причиненного насильственного действия от другого человека, то дополнительно требуется акт судебно-медицинской экспертизы. Получить и сразу заверить его можно в прокуратуре или министерстве внутренних дел.

- Страхователь получил группу инвалидности – направление на медико-социальную экспертизу и все сопутствующие медицинские документы (выписка, эпикриз и т.д.). Главврач все это должен заверить подписью, а лечащий врач печатью. Когда будет установлена группа инвалидности, то необходимо точно также заверить ксерокопию обратного талона.

- Случившаяся авария на дороге или разбойное нападение привело к страховому случаю – справка о дорожно-транспортном происшествии, в которой отражены все пострадавшие. Заверить ее может только орган ГИБДД. Если дело было передано в структуру МВД, то необходимо дополнительно взять постановление об отказе или возбуждении уголовного дела. На ксерокопии этого документа должна стоять печать и подпись органа МВД или прокуратуры. Если имеется решение суда, то сделать его копию тоже необходимо.

«Ингосстрах-Жизнь» — Стоит ли вкладывать в ИСЖ и НСЖ вместо депозита?

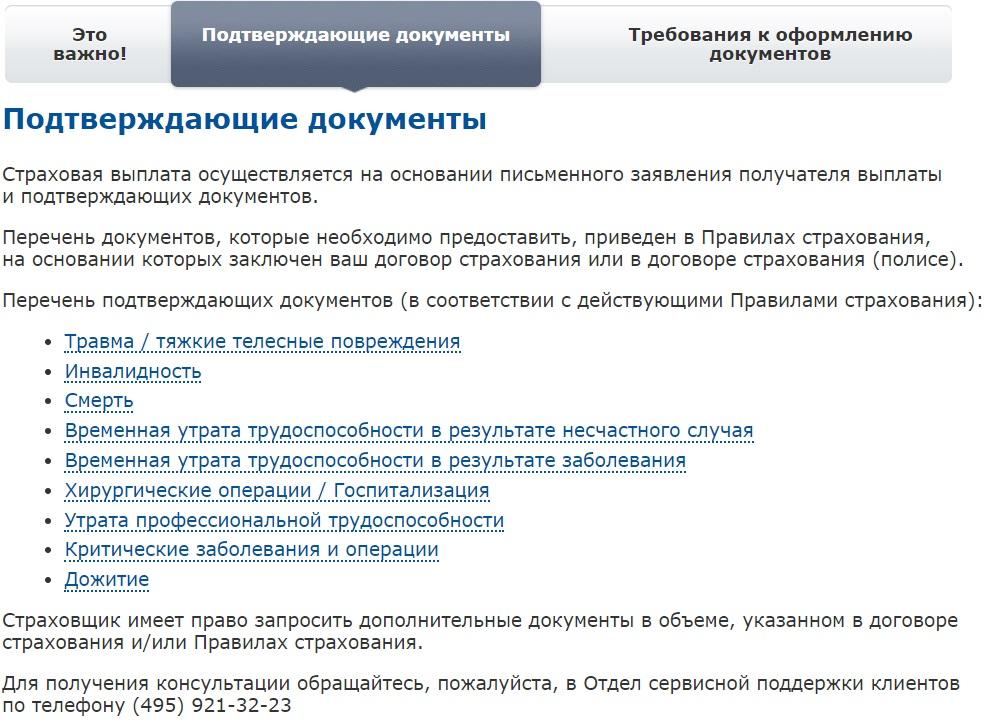

Страховой ущерб – это компенсация в денежном эквиваленте, которую обязуется возместить страхователю или законному выгодоприобретателю в соответствии с положением ранее заключенного страхового договора страховое учреждение, в данном случае «Ингосстрах-Жизнь».

Получить его можно, как в виде одноразового платежа, так и несколькими частями. Этот момент обычно предусматривается на начальном этапе страхования. В отношении страхования жизни и здоровья в страховые риски входят следующие ситуации:

- Гибель страхователя или страховщика.

- Наступление тяжелой болезни.

- Инвалидность.

Главное условие в этом случае заключается в том, что страхователь/выгодоприобретатель получит деньги только в том случае, если наступление случившегося события указано в договоре страхования. В один документ может включаться как один, так и несколько видов рисков. Выбор, как правило, предоставляется страхователю.