Мед Страховка для Поездки за Границу ???? Купить и Оформить Онлайн от Клеща для Ребенка в ОАЭ, Египет, Кипр и Вьетнам – «Instore.Travel»

Если путешествие не связано с выездом за рубеж, вопросов об оформлении дополнительной страховой защиты на период нахождения в пути не возникает. Обычная страховка ОМС или ДМС способна обеспечить необходимой медицинской поддержкой в любом уголке страны.

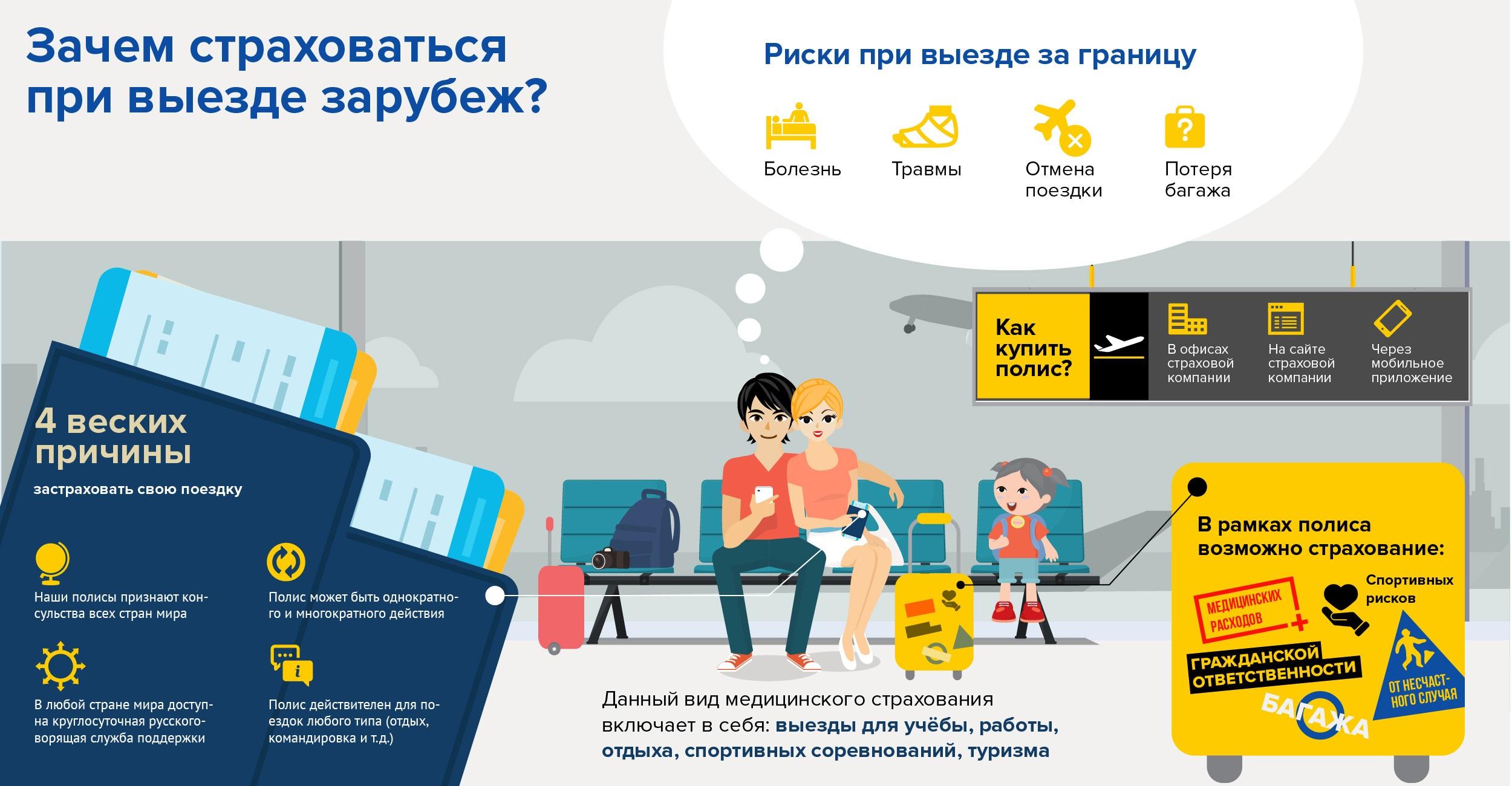

Проблемы начинаются при выезде за рубеж. Уже на этапе планирования поездки потребуется заняться вопросом страховой защиты, поскольку большинство стран Европы и в Америке требуют от иностранца наличия визы и медстраховки. Без полиса просто не дадут визу в посольстве, заставив позаботиться о собственном благополучии на время поездки.

В безвизовых странах, где не нужно получать разрешения на пребывание, полис может спасти отдых и избавить от дополнительных расходов, если россиянину потребуется экстренная помощь вдали от родины. Вместе с загранпаспортом и визой страховка относится к обязательным документам путешественника.

Содержание

- 1 «Инстор.Тревел» — Калькулятор Расчета и Оформление Полиса Путешественника

- 2 «Instore.travel» — Что дает мед страховка в поездке за границей?

- 3 Сравнение цен в «Инсторе.Trevel» — Виды Программ для Туриста за Границей

- 4 Особенности мед страховки выезжающих за рубеж — «Instore.Тревел»

- 5 «Instore.Travel» — Страховой случай в путешествии, что делать?

- 6 «Instore» — Стоит ли покупать медицинский полис для выезда за границу?

«Инстор.Тревел» — Калькулятор Расчета и Оформление Полиса Путешественника

В поисках подходящей страховки через сайты страховщиков можно провести много часов. Это впустую потраченное время, поскольку вся необходимая информация аккумулирована на специальных сайтах-агрегаторах с автоматическим поиском программы по заданным параметрам.

Научиться работать с агрегаторами несложно. Потребуется лишь несколько минут и доступ в интернет, чтобы ввести информацию в форму запроса и оформить полис онлайн.

Расчет стоимости полиса путешественника

«Instore.Travel» – сайт-агрегатор для сравнения цен по лучших страховым компаниям. Вносить информацию для поиска и оформления проще – все необходимое определяют на одной странице.

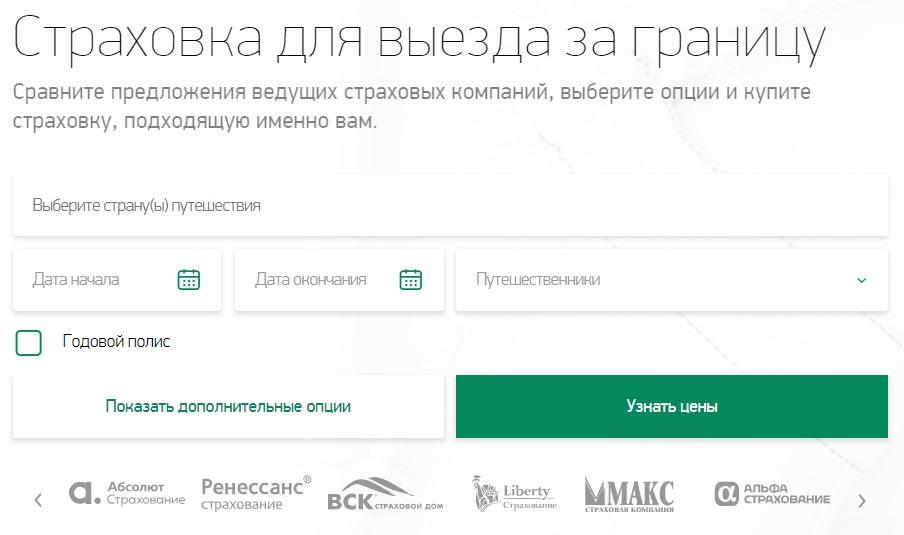

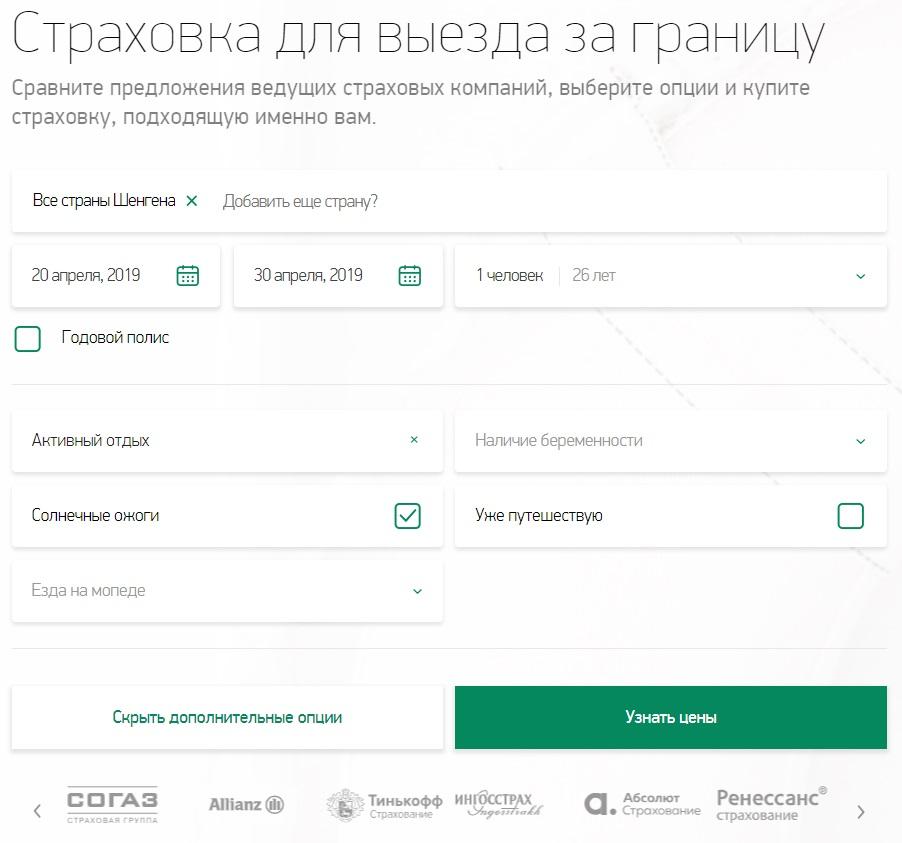

Для расчета стоимости выезжающих за рубеж следуйте инструкции:

1. В первую очередь нужно зайти на сайт страховщика по ссылке: instore.travel.

2. Заполните все поля онлайн калькулятора:

- выбирают количество туристов;

- потребность в защите при вождении мопеда;

- занятии спортом;

- беременности;

- ожогах.

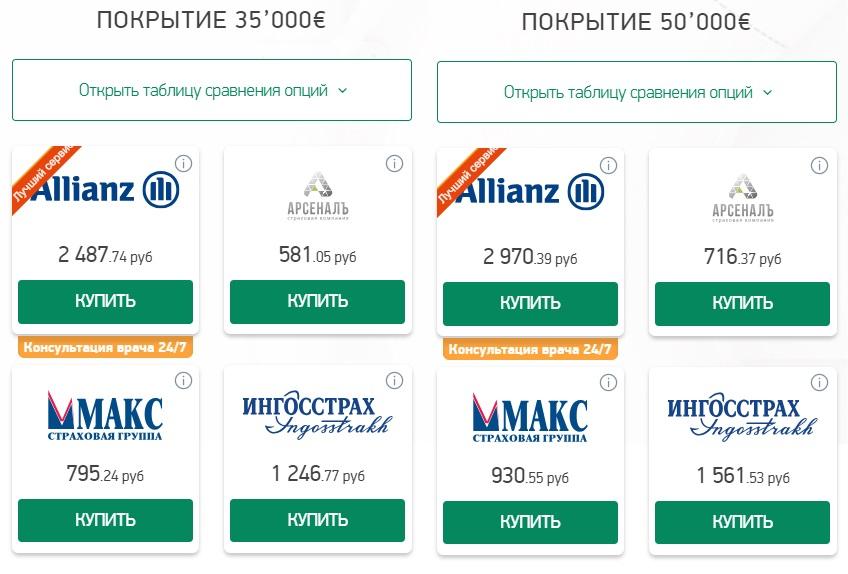

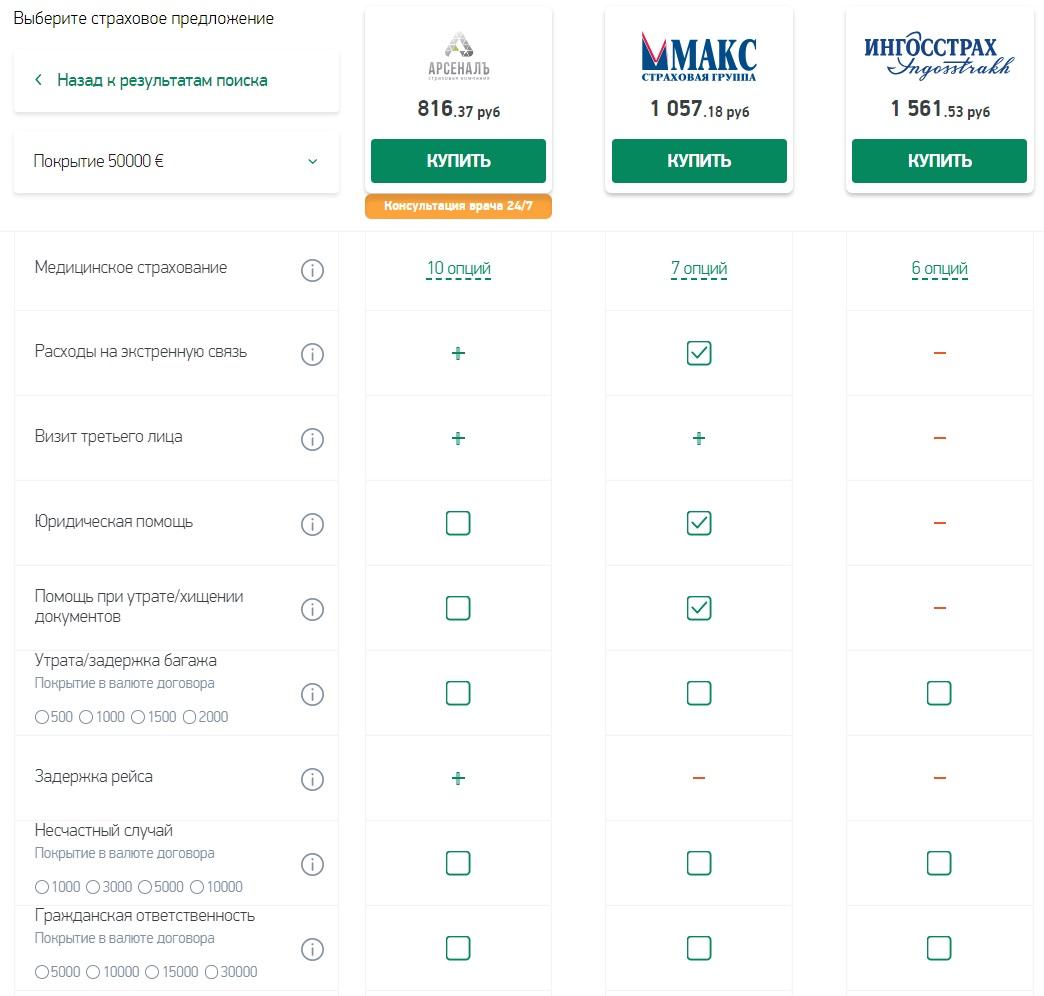

3. На странице с описаниями программ появятся систематизированные данные в столбцах по величине страховой суммы (не более 100 тысяч евро).

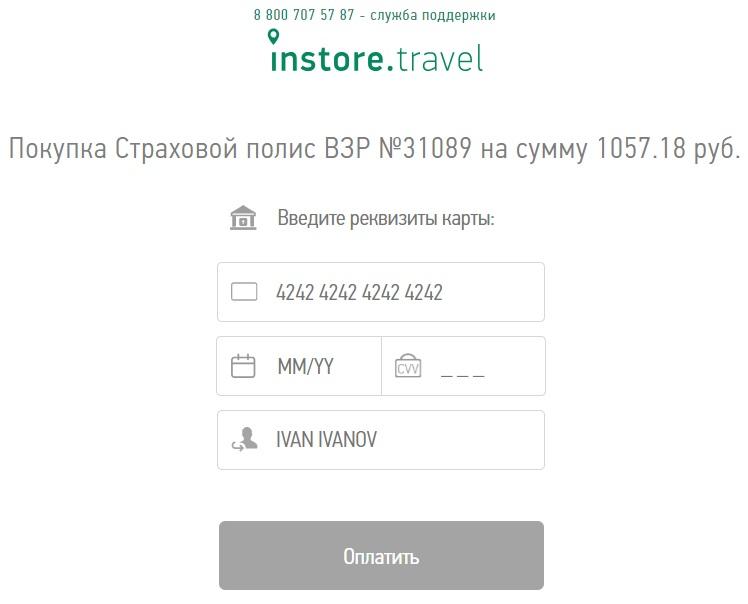

Оформление и оплата на сайте

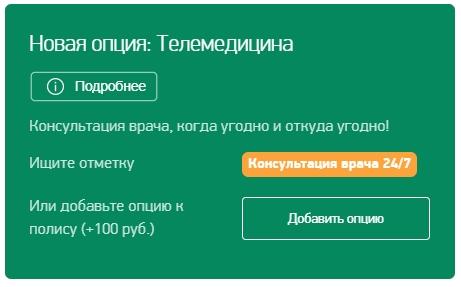

4. Нажав на кнопку «Открыть таблицу сравнения опций», можно сравнить между собой компании. После того как определитесь с понравившейся компанией продолжите оформление.

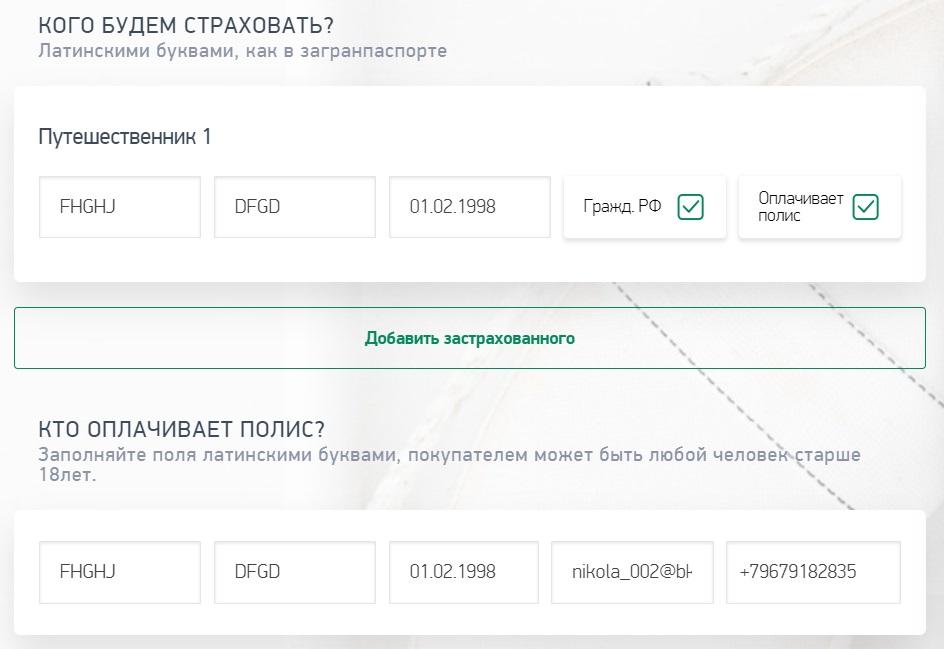

5. Для покупки полиса введите данные:

- ФИО, дата рождения и номер, как в загранпаспорте;

- адрес электронной почты и телефон.

«Instore.travel» — Что дает мед страховка в поездке за границей?

Если в обычной жизни необходимость страхования зачастую определяется личными соображениями клиента, то в случае с ВЗР путешественникам она необходима. Многие посольства не рассматривают анкеты соискателей на получение визы, если в переданном пакете документом нет страховки путешественника.

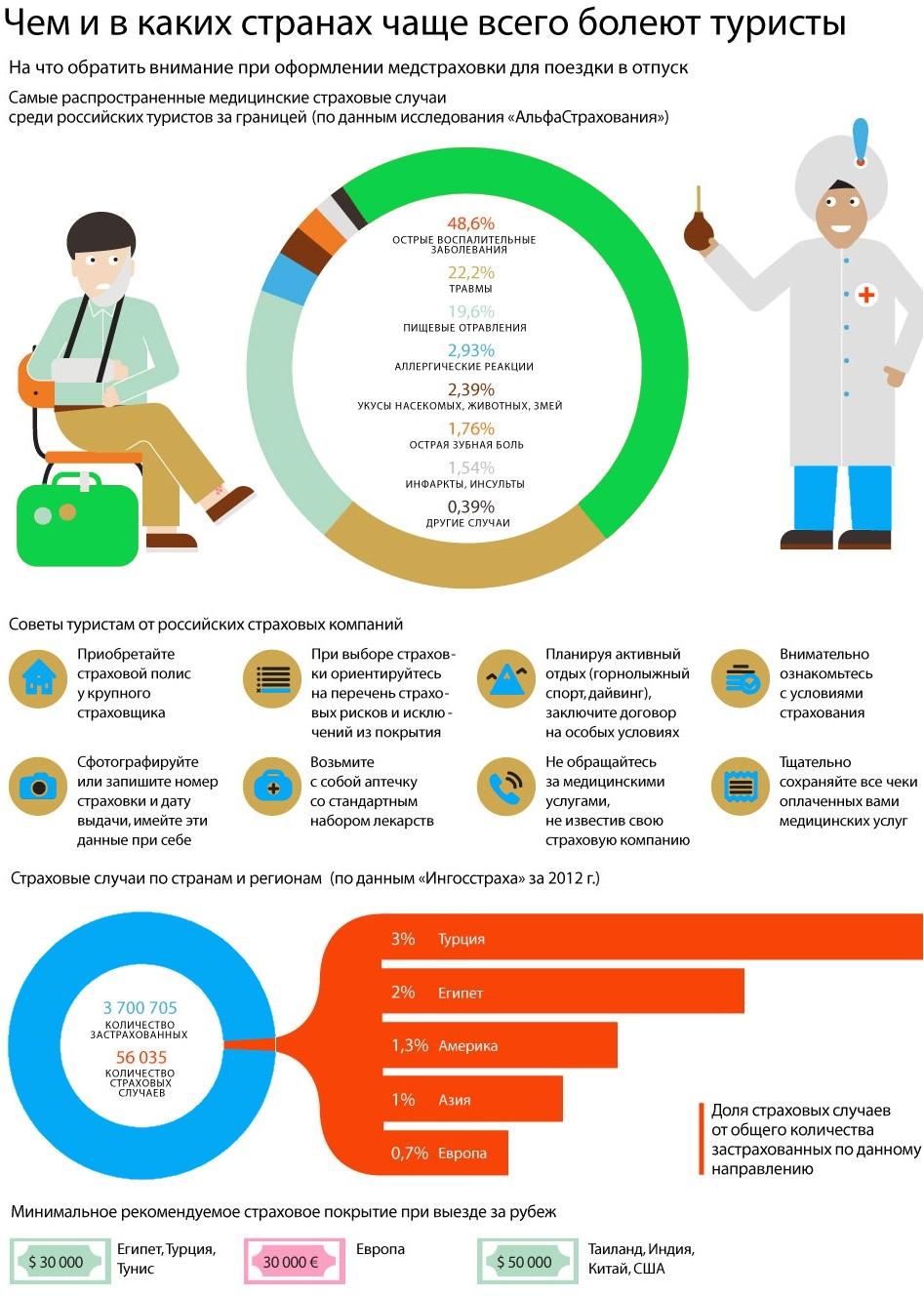

Обязательна мед страховка при поездке в Западную Европу, а также Румынию, Хорватию, Черногорию, Болгарию, Канаду, Японию и т.д. А вот во Вьетнаме, Турции, Египте о полисе могут даже не спросить.

В таком случае, турист самостоятельно решает, нужна ли ему защита от непредвиденных обстоятельств, когда услуги российских медиков оказались недоступными.

Таким образом, полис при выезде за рубеж оформляют:

- Для получения визового разрешения.

- Организации экстренной медицинской помощи.

- Выплаты компенсации при нанесении ущерба имуществу или здоровью.

Даже в странах с безвизовым режимом могут оказаться в оформление визы, кстати оказанные по страховке услуги включают:

- стоматолога;

- медиков при пищевом отравлении экзотическими блюдами или продуктами неизвестного происхождения;

- по лечению инфекции;

- травматолога, хирурга.

Какие документы нужны для оформления медицинской страховки?

Личная мед страховка для поездки за границу не потребует дополнительных мер. Например, прохождения медосмотра. Нужно лишь подготовить основные бумаги и правильно заполнить анкету.

Договор страхования оформляется с предъявлением основного документа, удостоверяющего личность, с указанием имени на латинице. Официальный вариант написания имени туриста приводится в личном загранпаспорте.

При оформлении полиса есть некоторые нюансы, связанные с подтверждением документов в зависимости от возраста и дееспособности туриста:

- При внесении имени-фамилии, стоит сверить каждую букву, отпечатанную в бланке. Малейшая опечатка или ошибка в написании грозит недействительностью полиса и отказу в выдаче визы.

- При дистанционном оформлении услуг дееспособный гражданин предоставляет сведения из загранпаспорта через отправку сканированных файлов.

Если клиент заказал доставку бумажного бланка на дом, курьеру может потребоваться оригинал загранпаспорта. Если в страховку вписана семья или оформляется договор на группу, потребуется подтвердить личность каждого.

Из дополнительных документов может потребоваться:

- Медсправка для отдельных видов страхования.

- Если за границу планирует выехать беременная женщина или пенсионер от 75 лет и выше, страховщик может потребовать документ от медиков об отсутствии противопоказаний.

- Если путешествует ребенок, вместе с загранпаспортом потребуется свидетельство о рождении. Ребенка оформляют только вместе со взрослым-сопровождающим.

- Если несовершеннолетний едет без родителей, последние должны предоставить заверенную доверенность на сопровождающего.

Иногда для получения онлайн-полиса не требуются даже сканкопии паспортов. Пользователь самостоятельно вносит реквизиты паспорта в бланк запроса, на основании которого готовится полис.

Если страхователю важно иметь бумажный вариант на руках, для передачи документа через курьера будет нужен личный документ, подтверждающий личность страхователя (российский паспорт, права).

От чего зависит стоимость медицинской страховки?

Было бы неплохо иметь полную защиту на все случаи жизни, с включением всех рисков в договор. Однако за каждую новую опцию приходится доплачивать, увеличивая общие расходы на путешествие.

Цена полиса складывается из множества параметров, принимаемых в учет при страховании путешественника:

- количество стран, где обеспечивается защита;

- период действия страховки (чем больше дней, тем выше цена);

- возраст застрахованного (увеличивается по достижении пожилого возраста, а также для несовершеннолетних детей);

- число лиц, включенных в полис;

- список страховых рисков, от которых намерен защититься клиент (базовая страховка для ВЗР стоит больше, чем отдельная опция от конкретных обстоятельства;

- страховую сумму выбирают по усмотрению страхователя (обычно 30-50 тысяч долларов или эквивалентная сумма), с учетом минимальным требований по конкретной стране (для Европы расчет в евро, для США – в долларах).

- отдельные опции сверх стандартного риска (например, включение экстренной медпомощи беременной в рамках общей медстраховки);

- присутствие условий, увеличивающих опасность наступления страхового события (вождение авто, экстремальные виды спорта);

- индивидуальные потребности страхователя.

Чтобы избежать неприятностей в процессе попытки получить помощь по мед страховке, стоит обсудить с сотрудником компании каждый пункт страховых рисков и обстоятельств, при которых будет выплачено страховое возмещение.

Вместе с этим, не стоит переплачивать за услуги, предложенные страховщиком по умолчанию, если в стране назначения наступление некоторых рисков невозможно (например, на море стоит отказаться от риска получения травмы при катании на горных лыжах).

Сравнение цен в «Инсторе.Trevel» — Виды Программ для Туриста за Границей

При покупке мед страховки через туристическое агентство вместе с путевкой обращают внимание на виды застрахованных рисков. Как правило, турфирмы продают базовые страховки с минимальным обязательным набором, либо включают ненужный платный сервис.

Стоит изучить список подключаемых рисков, и при необходимости, дополнить другими:

- восстановление потерянных документов;

- путешествие на личном авто;

- юридическое сопровождение в связи со страховым событием;

- оказание помощи клиенту, употреблявшему алкоголь в чрезмерных количествах;

- медпомощь при ожогах или аллергических реакциях;

- финансирование возврата детей, если сопровождающий взрослый утратил способность присматривать за несовершеннолетними во время пребывания за рубежом;

- оплата помощи медиков при ухудшении состояния беременной женщины;

- лечение обострений хронической болезни.

«Отмена поездки»

Страховка от последствий отмены поездки – востребованная опция, поскольку позволяет компенсировать расходы на билеты, если вылет или выезд сорвался по серьезным причинам:

- болезнь, смерть туриста, близких родственников;

- приглашение на судебное заседание повесткой;

- призыв в армию;

- привлечение к расследованию преступления работниками прокуратуры (для потерпевших или свидетелей);

- отказ в визе или запоздалое ее получение;

- срыв поездки из-за чрезвычайного положения.

«Несчастный случай»

Описание риска, связанного с несчастным случаем, охватывает широкий перечень обстоятельств:

- расходы на лечение, оказание неотложной помощи;

- оплата госпитализации и транспортировки;

- компенсация по утрате работоспособности и присвоению статуса инвалида;

- смерть путешественника.

Каждый случай подробно описан в условиях страхования компании. Страховка может быть ограничена определенным временем суток, местом, возрастом.

«Защита багажа»

Авиаперевозчики, принимая багаж туриста, несут ответственность за его сохранность. Однако в случае потери багажа возмещение будет минимальным. Можно увеличить размер компенсации, включив опцию в страховку ВЗР.

Помимо потери багажа можно застраховать задержку с выдачей, кражу, порчу имущества, самостоятельно определяя условия действия защиты.

Особенности мед страховки выезжающих за рубеж — «Instore.Тревел»

Не существует единых принципов страхования для лиц, выезжающих за рубеж, однако есть общие понятия и термины, которые встречаются в любом договоре. Чтобы разобраться в правилах компании, потребуется научиться различать:

- страховую премию (стоимость договора для россиян выражается в рублях, хотя выплаты могут быть в долларах или евро);

- страховую сумму, ограничивающую предельные выплаты в пользу клиента со стороны компании (максимум определяется клиентом самостоятельно, минимум зависит от требований посольства страны, куда планирует ехать турист).

В зависимости от страны посещения выбирают валюты для расчетов (для Стран Южной Америки, в Австралии, Восточной Азии расчеты ведут в долларах);

Платеж клиента рассчитывается как процент от страховой суммы, с учетом индивидуальных обстоятельств (франшиза, включенные опции).

На что обратить внимание при выборе медицинской страховки?

Читая условия выплаты страхового возмещения, стоит уделить внимание пунктам, где говорится об исключениях. При некоторых обстоятельствах в страховой выплате могу отказать.

Частой причиной отказа в компенсации служит наступление несчастного случая в состоянии алкогольного опьянения. Другие компании готовы включить воздействие алкоголя как отдельную опцию по страховке.

Иногда оформлять медицинский полис и вовсе не придется. Если у туриста есть привилегированная банковская карта, возможно, условиями эмиссии пластика предусмотрено подключение бесплатной страховой защиты во время поездки. Рекомендуется обратиться в банк и уточнить, полагается ли для держателя привилегированного пластика страховка ВЗР.

Аналогичные ситуации могут возникнуть у держателей полиса ДМС и корпоративных клиентов банка. Нужно лишь связаться с банком, где обслуживается человек, и узнать условия активации полиса.

Если нет времени для оформления электронного документа, можно купить полис непосредственно рядом с посольством. Обычно, рядом с местом подачи документов на визу, работают представители страховых компаний.

Как сэкономить на медицинском страховании путешественника?

Страховые услуги воспринимаются как ненужные дополнительные расходы, навязываемые путешественнику. Только при наступлении страхового случая клиент понимает, насколько полезной оказалась страховая защита, оформленная до поездки. Тем не менее удается снизить затраты на полис, пользуясь следующими приемами:

- платить за полис в период ослабления доллара или евро (в рублях сумма станет меньше);

- найти сайты с акционными предложениями, при которых включается скидка в 10-15%;

- применить франшизу (убрать из страхового возмещения небольших расходов на медуслуги, оставив только дорогостоящее лечение и крупные компенсации);

- выбрать страховую сумму, исходя из установленного минимума (зависит от страны поездки);

- убрать ненужные риски, наступление которых маловероятно или невозможно.

В первую очередь необходимо обращать внимание на пункты, формирующие стоимость полиса. В особенности это касается дополнительных опций. Следует трезво оценить возможные риски и подобрать только те пункты, которые действительно потребуются.

К примеру, если путешественник собирается провести весь отдых на пляже, ему незачем дополнительно платить за страхование от травм при занятиях экстремальным спортом.

Однако в этом случае важно ознакомиться с правилами страхования в конкретной компании. Это даст возможность понять, как именно страховщик трактует то или иное понятие. Также стоит иметь в виду, что иногда одна компания может предложить больше страховых рисков и за меньшую сумму, нежели другая организация.

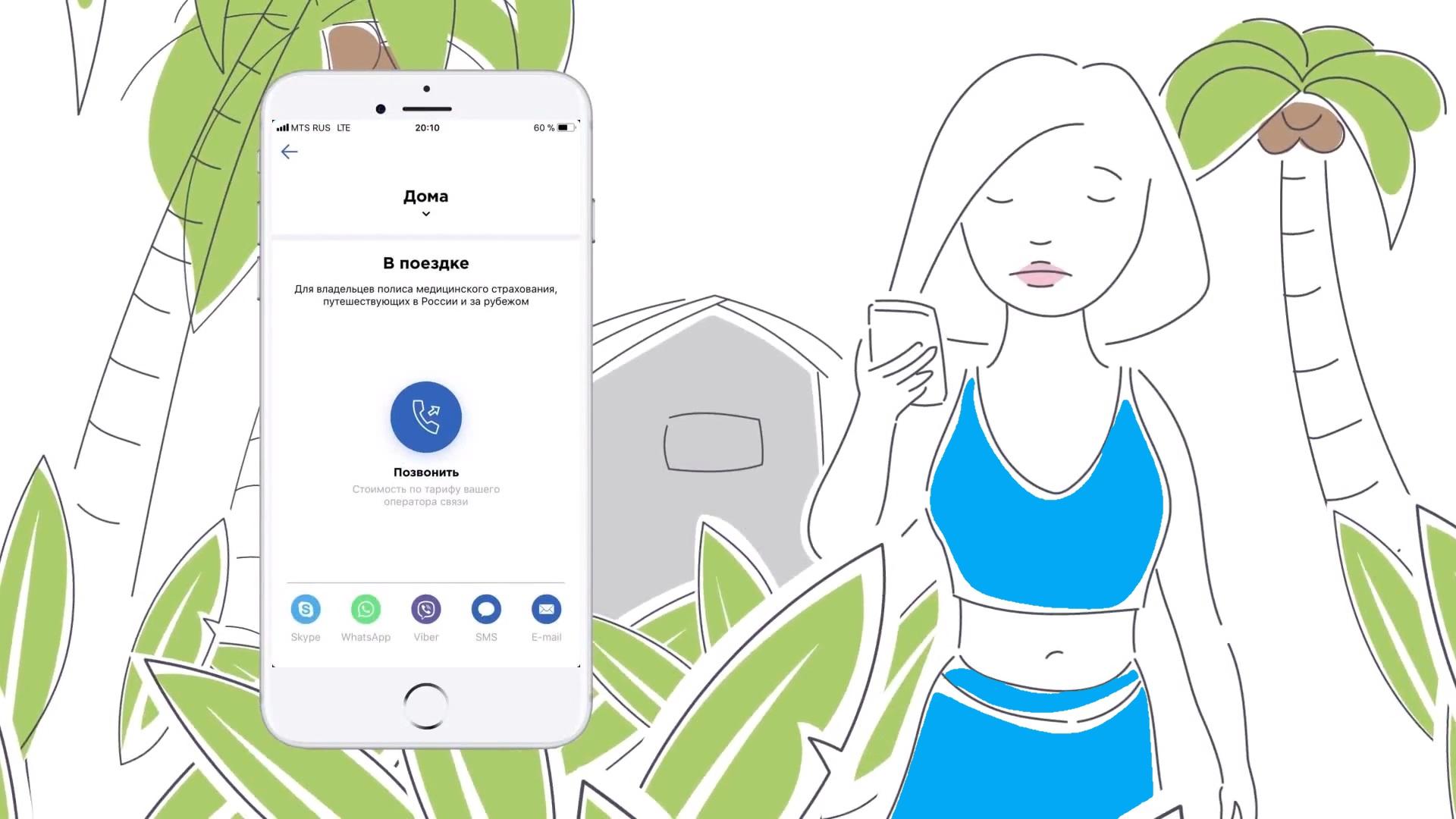

«Instore.Travel» — Страховой случай в путешествии, что делать?

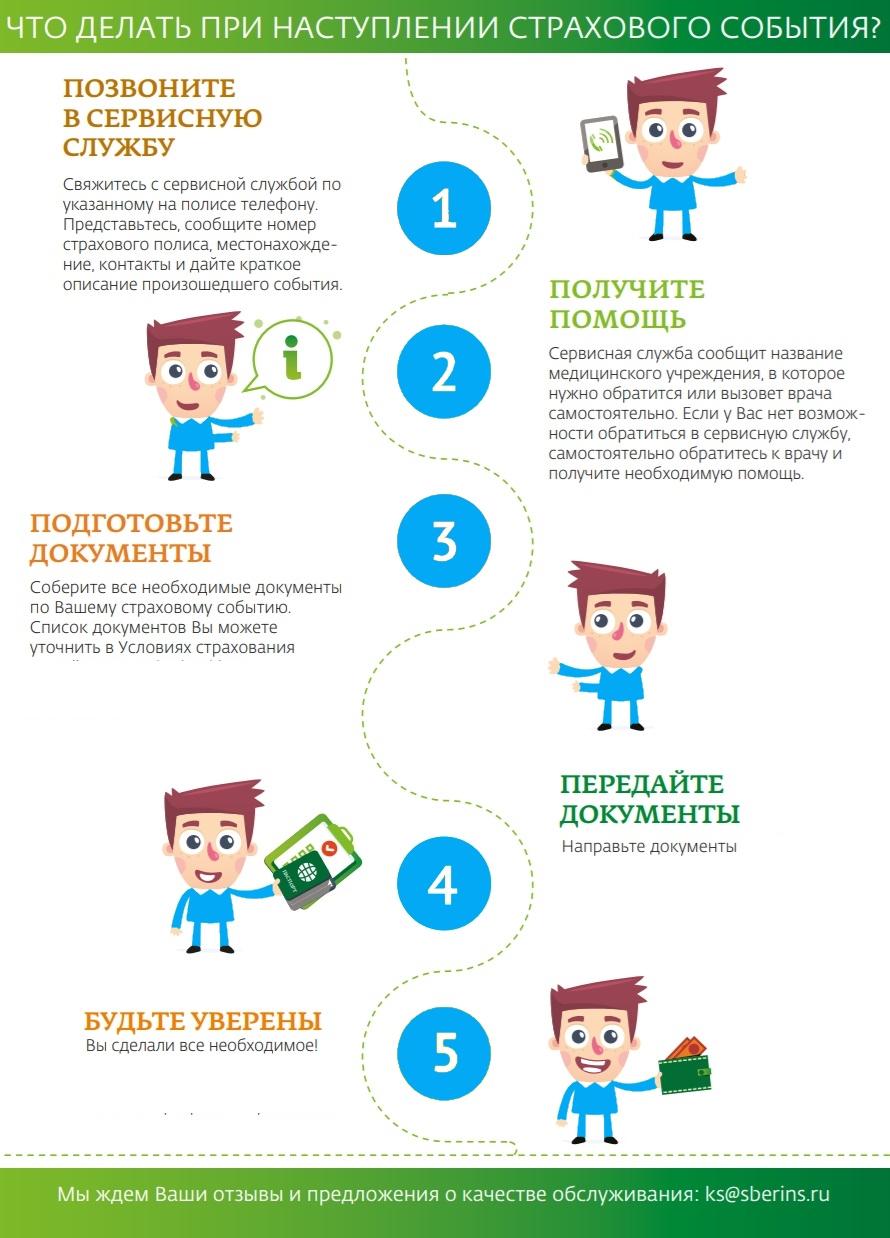

Наступление страхового случая предполагает самые разные обстоятельства. Однако для того, чтобы получить компенсацию предусмотрен единый алгоритм:

- Обращение по телефону к страховщику (возможны иные варианты связи). Путешественник в деталях описывает событие.

- Следование инструкциям, полученным от представителя компании. Как правило, через ассистанс организуют оказание медпомощи (если необходимо).

- Расходы за лечение платит страховая, либо сам клиент (зависит от наличия франшизы или выбора формы выплаты через компенсацию израсходованных клиентов средств).

- Если по полису должна платить страховая, клиент не должен дополнительно вносить ничего, ожидая решения финансового вопроса между компанией и клиникой.

«Instore» — Стоит ли покупать медицинский полис для выезда за границу?

Поездка в чужую страну всегда сопровождается массой неожиданных ситуаций. Находясь вдали от родственников и друзей, рассчитывать приходится только на себя. Даже при отсутствии потребностей в визе, стоит оформить страховку как гарантию помощи при наступлении негативных событий.

Экономия на мед страховке несопоставима с финансовыми расходами или ущербом по рискам, которые могла бы компенсировать страховая компания при наличии полиса. Даже при краткосрочной поездке не стоит недооценивать опасности и риски, которые при отсутствии экстренной помощи могут стоить жизни.

При выборе медицинского полиса стоит обратить внимание на отзывы других клиентов, воспользовавшихся страховыми услугами. Из высказанных на форумах мнений можно сделать вывод об уровне сервиса, оказываемого туристам, а также качестве услуг. Определив оптимальную стоимость полиса от надежного страховщика, можно надеться, что в случае неприятностей, страховщик придет на помощь.