«ВСК-Линия Жизни» – Инвестиционные и Накопительные Программы Страхования Жизни и Здоровья | Официальный Сайт

Если потребовалась страховка от надежного страховщика, как правило, рассматривают варианты обращения к компаниям, работающих в страховой сфере не один десяток лет. Услуги оформления личной страховой защиты граждан доступны с 1992 года, с момента возникновения «ВСК».

Страховка от «ВСК» предусматривает защиту от основных рисков во всех востребованных гражданами сферах – для самого страхователя, членов его семьи, на время поездок, занятий спортом. В спектр защиты входят случаи страхования лиц, чья трудовая деятельность связана с риском для здоровья и жизни.

Содержание

- 1 «Страховая ВСК-Жизнь» — Особенности Страхования Жизни и Здоровья

- 2 Инвестиционные Программы в «ВСК-Линия жизни» — Страхование Жизни и Здоровья

- 3 Накопительные Программы в «ВСК-Линия Жизни» — Страхование Жизни и Здоровья

- 4 «ВСК-Линия Жизни» — Онлайн Заявка на Расчет Стоимости Страхования

- 5 Отзывы о Доходности в «ВСК-Линия Жизни» — Инвестиционное и Накопительное Страхование

- 6 «ВСК-Жизнь» — Страховой случай жизни и здоровья, что делать?

- 7 «ВСК» – В каких случаях возмещают денежные вложения?

- 8 «ВСК-Линия Жизнь» — Стоит ли вкладывать в ИСЖ и НСЖ вместо депозита?

«Страховая ВСК-Жизнь» — Особенности Страхования Жизни и Здоровья

Почти три десятка лет на страховом рынке РФ действует компания, охватывающая своими услугами клиентов по всей территории страны. Линейки страховых продуктов представлены программами обязательного страхования (ОСАГО), и добровольного. По мере роста компания выделила в отдельную структуру направление личного страхования граждан.

С 2004 года работает компания «ВСК-Линия жизни», предлагающая страхователям программы, которые обеспечат финансовой защитой при наступлении негативных событий в жизни, а также на случай смерти застрахованного.

Особенностью работы компании стала индивидуализация страховых услуг, предусматривающие и учитывающие особые обстоятельства каждого человека. Страховщик ориентирован на личные потребности граждан, с наделением их правом выбора страхового покрытия, суммы, подключаемых дополнительных опций.

Общие правила личного страхования «ВСК» представлены ниже:

- Возмещение по страховке выплачивается при наступлении страхового события (несчастный случай, болезнь), которое привело к нетрудоспособности или инвалидности, экстренному размещению в стационаре, смерти.

- В рамках стандартного договора клиент получает возможность подбирать параметры действия защиты (сроки, суммы, риски). Предусмотрены опции защиты от последствий инфаркта, инсульта, онкологических проблем.

- Информационная поддержка круглые сутки без выходных.

- Расширение числа застрахованных от несчастного случая за счет оформления договора на семью.

- Сроки действия защиты – 1 день или несколько часов до 5 и более лет. Решение зависит от выбранной программы и потребностей человека (на время учебы, командировки и т.д.)

Для действующих клиентов «ВСК» программа личного страхования оформляется с 10-процентной скидкой.

В отличие от ОСАГО, при котором защита осуществляется от четко регламентированных в законодательных актах рисках, данный тип страховки может предусматривать:

- защиту от наступления одного страхового события;

- либо же защиту от наступления сразу нескольких страховых случаев.

Программ у страховщиков множество. В основном, «классический» полис будет гарантировать выплату при:

- гибели застрахованного (выплата осуществляется выгодоприобретателям, указанным в договоре);

- или при его дожитии до определенного возраста (или до конца срока страхования, который, как правило, составляет от 5 до 20 лет).

Во многих страховых компаниях действуют также комплексные продукты. Например, гражданин сможет одновременно защитить себя или своих близких и от риска наступления смерти, и от получения травмы в результате несчастного случая.

Все вышеуказанное справедливо для «стандартного» страхования жизни. Однако существуют и «неклассические» полисы, по которым можно не только получить защиту, но и обеспечить себе дополнительный доход. Все подробности – далее.

Инвестиционные Программы в «ВСК-Линия жизни» — Страхование Жизни и Здоровья

Под таким страхованием понимается договор, который гарантирует страховое возмещение при наступлении таких рисков, как:

- гибель застрахованного физического лица;

- или же его дожитие до завершения срока действия полиса.

На первый взгляд, все то же самое, что и при «классическом» страховании. Однако отличия все же есть. Самые весомые из них:

- страховая премия уплачивается единоразово, а не периодически (при заключении договора);

- возможность получить дополнительный доход от инвестирования вложенных средств в случае дожития до конца срока страхования;

- при смерти застрахованного гражданина дополнительный доход не выплачивается, а просто возвращается изначально внесенная страховая премия;

- право на получение социальных налоговых вычетов с полученного дохода от инвестирования.

«Линия роста»

Специально для клиентов Бинбанка «ВСК-Жизнь» разработала специальную программу инвестиционного страхования «Линия роста».

Вот как работает данный продукт:

- страхователь оформляет полис инвестиционного страхования в отношении себя самого или своих близких/знакомых/третьих лиц;

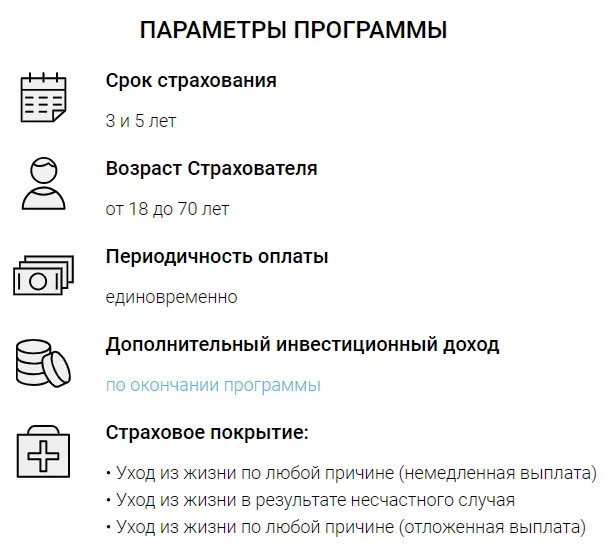

- осуществляет внесение страховой премии единовременным платежом (к примеру, 500 тыс. рублей) и выбирает срок действия полиса – 3 года или 5 лет;

- страховая компания вкладывает деньги клиента в 2 фонда – инвестиционный и гарантийный (подробности ниже) в рамках выбранной страхователем стратегии – «Стабильный рост» или «Цифровой мир».

Далее возможны несколько вариантов:

- если за эти 3 года или 5 лет застрахованное лицо уйдет из жизни по любой причине, кроме несчастного случая, компания выплатит 100 % от уплаченной ранее страховой премии, доход от инвестирования выплачен не будет;

- если за этот же срок застрахованный гражданин погибнет в результате несчастного случая, то СК выплатит 200 % от ранее уплаченной страховой премии;

- если же застрахованный доживет до конца срока полиса, то размер выплаты сложится из двух составляющих: 100 % страховой премии + дополнительный доход от инвестирования.

Примечания:

- вложения в инвестиционный фонд обеспечивают максимальную доходность – за счет применения «агрессивных» инструментов, гарантийный же дает гарантию того, что клиенту будет точно выплачена изначально внесенная им сумма;

- выбрать, в какой фонд вложить больше, а в какой меньше, клиенту нельзя;

- а вот стратегию страхователь может выбрать;

- «Цифровой мир» предполагает вложения в акции 4 крупнейших организаций на цифровом рынке, а «Стабильный рост» – просто инвестирование в диверсифицированный пакет акций различных предприятий и учреждений;

- на факт получения дополнительного дохода влияет множество факторов – «точка входа», то есть дата, когда клиент приобрел полис, политика СК в отношении инвестирования, текущая макроэкономическая ситуация и др.

- дополнительный доход от инвестирования не гарантируется, то есть его вообще может не быть;

«Линия роста. Рантье»

У данного продукта есть несколько ключевых отличий от предыдущего:

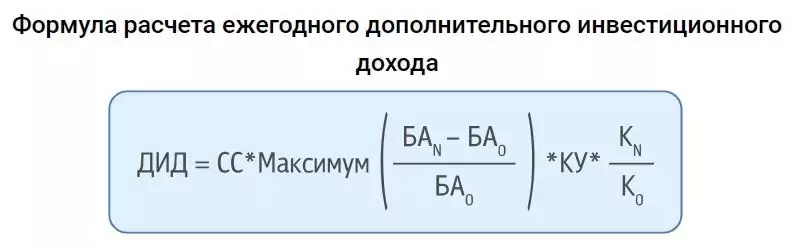

- инвестиционный доход выплачивается не только в конце срока страхования (при дожитии застрахованного лица до него), но и каждый год;

- дата, в которую производится ежегодная выплата инвестиционной прибыли, называется купонной;

- клиент не может выбрать стратегию инвестирования – за него это делает СК, распределяя денежные средства по 7 инвестиционным фондам в равных долях;

- среди таковых фонды как с «агрессивной» политикой (наибольший доход, высокие риски потери капитала), так и с консервативной (небольшой доход, но и риски невелики);

- срок действия программы составляет ровно 5 лет, а не 3 года или 5 лет, как в случае с предыдущим продуктом.

В остальном, все то же самое:

- при смерти застрахованного лица по причине несчастного случая выплачивается 200 % от страховой премии, при уходе из жизни по другой причине – 100%;

- при дожитии до конца действия договора платится 100 % страховой премии + дополнительный доход (за вычетом уже произведенных выплат в купонные даты).

Накопительные Программы в «ВСК-Линия Жизни» — Страхование Жизни и Здоровья

В отличие от инвестиционного, при накопительном:

- страховая премия уплачивается не единым платежом, а периодическими – в течение всего срока действия договора;

- клиент самостоятельно определяет целевую сумму, которую он хочет накопить к окончанию срока страхования – например, 1 млн. рублей (с учетом этого будет определен размер каждого периодического платежа);

- при наступлении страхового события СК производит выплату в сумме, определенной в договоре сторон, при этом все остальные параметры договора (целевая сумма, размер ежемесячных платежей) остаются неизменными.

«Линия будущего. Защита+»

Параметры данной программы следующие:

- единовременный взнос в начале – от 300 тыс. рублей;

- ежегодный взнос – от 100 тыс.;

- срок договора – от 6 до 25 лет;

- валюта – российские рубли.

Пример принципа действия данного продукта:

- клиент приобретает полис на срок 10 лет и вносит сразу же 300 тыс. рублей;

- далее выбирает, с какой периодичностью будут вноситься платежи – раз в год, раз в полгода или же единовременно (главное – помнить, что общий размер платежей за год не может быть ниже 100 тыс.);

- по окончании срока действия договора возвращаются уплаченные взносы + выплачивается доход от инвестирования.

Если же застрахованный уходит из жизни, то наступают следующие последствия:

- СК платит выгодоприобретателю все уплаченные взносы по основным рискам;

- при этом страхователь освобождается от дальнейшей уплаты периодических платежей.

Интересно, что по этой программе платить дальше периодические платежи будет также не нужно, если застрахованному присвоят 1-ю группу инвалидности, наступившую в результате несчастного случая. Как только договор закончится, будет произведена выплата в сумме, как если бы эти платежи продолжали вноситься.

«Линия будущего. Капитал+»

Эта программа, так же, как и предыдущая, предусматривает:

- заключение договора сроком от 6 до 25 лет;

- первый взнос – от 300 тыс.;

- периодические платежи – не менее 100 тыс. в год.

Отличия от вышеуказанного продукта следующие:

- застрахованный имеет возможность бесплатно пройти полное медицинское обследование организма;

- при потере работы и отсутствии финансовой возможности оплатить очередной периодический платеж, клиент освобождается от его уплаты.

Нюансы медобследований:

- 1-е обследование можно пройти только через 3 месяца после заключения договора накопительного страхования;

- 2-е обследование производится в любое время в течение 3-го года страхования;

- 3-е обследование производится в любое время в течение 5-го года страхования.

«Линия будущего+»

Параметры этого продукта таковы:

- ежегодный взнос должен находиться в пределах от 25 до 200 тыс. рублей;

- срок страхования выбирает клиент – 5, 10 или 15 лет;

- страховые выплаты зависят от суммы ежегодно вносимых взносов;

- страховка действует по всему миру, 24 часа в сутки, 365 дней в году (равно, как и все другие продукты накопительного страхования, указанные выше);

- действует возможность получения социального налогового вычета в размере до 15600 рублей в год (в соответствии с п. 4 ч. 1 ст. 219 НК РФ);

- выплаты при наступлении страхового случая не будут разделены при разводе супругов, также на них не может быть обращено взыскание по исполнительным производствам.

Ключевое отличие данного продукта от предыдущих – наличие включенного в договор дополнительного риска, такого как смерть застрахованного лица в результате ДТП. При наступлении такого события выплата будет максимально возможной.

К примеру, для мужчины от 18 до 45 лет, при ежегодных взносах 115000 рублей и при включении в договор дополнительного риска «Первичное диагностирование критического заболевания» выплата при ДТП составит 3 млн. рублей.

https://www.youtube.com/watch?v=z_JZdxb20yU

«ВСК-Линия Жизни» — Онлайн Заявка на Расчет Стоимости Страхования

Отзывы о Доходности в «ВСК-Линия Жизни» — Инвестиционное и Накопительное Страхование

Чтобы страховка оправдала ожидания клиентов, необходимо тщательно выбирать программу и ее параметры, изучая каждый пункт договора. В противном случае, можно столкнуться с неприятностями.

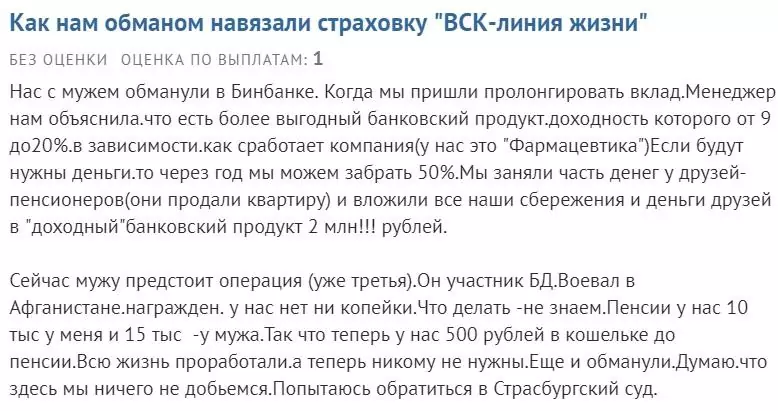

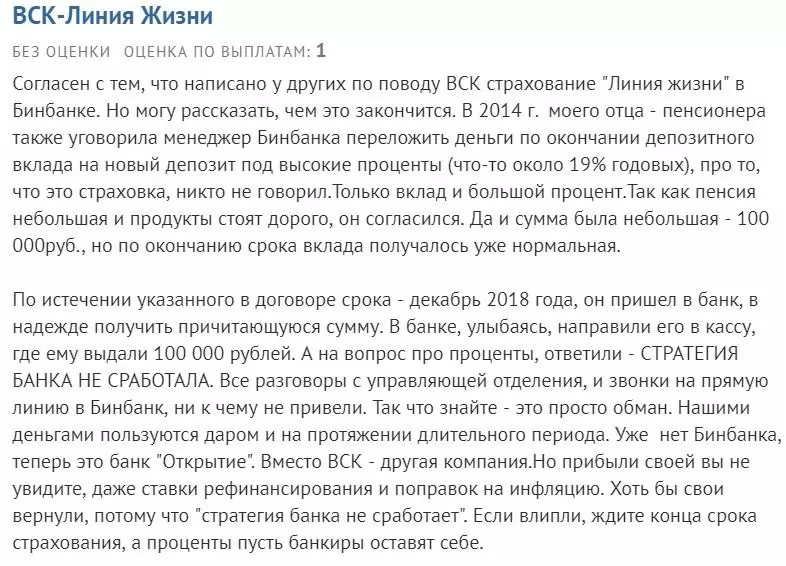

Банки, которые сотрудничают с «ВСК», иногда вместо депозитов предлагают инвестиционное страхование, подменяя гарантированные проценты по вкладу обещанием хорошего дохода.

Например, в Бинбанке клиентам предлагали 19% в ответ на запрос в открытии выгодного вклада. Спустя некоторое время обнаруживалось, что деньги вложены в инвестиции без каких-либо гарантий прибыли. В итоге, по окончании срока действия договора обнаруживалось, что инвестиции оказались убыточны.

Другие жаловались на то, что работники банка вводили в заблуждение относительно оформления страховки на иных лиц.

Страховые услуги предлагали и как часть кредитной программы. Без согласия на личную страховку банки менее охотно кредитуют граждан.

Негативные отзывы чаще связаны с излишней доверчивостью граждан и ошибками в работе сотрудников банковских отделений. С проблемой навязывания страховки при кредитовании проще справиться, если знать о возможности отказаться от страховки в первые дни после подписания договора, в т.н. период охлаждения.

Помимого вышеперечисленного, клиенты в своих отзывах отмечают следующие негативные аспекты:

- низкая доходность инвестиций;

- наличие штрафов (потеря практически половины от вложенной изначально суммы) при досрочном аннулировании договора.

Все отзывы читайте на портале: banki.ru/insurance/responses/company/vskliniyazhizni.

«ВСК-Жизнь» — Страховой случай жизни и здоровья, что делать?

В соответствии с п. 8.2.3. «Правил страхования жизни» от 14 января 2014 года в «ВСК-Жизнь» (далее – Правила), в течение 50 суток с момента наступления страхового случая страхователь обязан уведомить СК о произошедшем любым доступным способом.

Сделать это можно:

- в ближайшем офисе компании (уточнить можно на официальном сайте, перейдя по вкладке «Офисы» в левом блоке меню);

- по телефону регионального подразделения СК (уточняется также на официальном сайте);

- либо же в режиме онлайн.

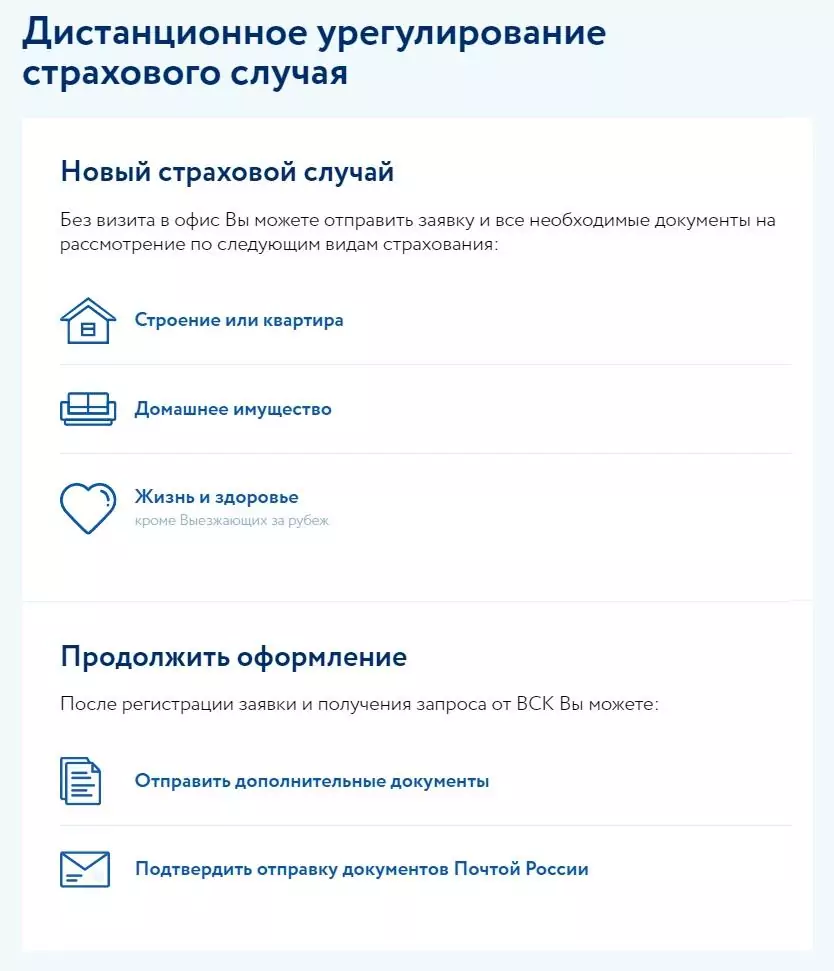

Последний способ – самый удобный, ведь урегулировать страховой случай можно, не выходя из дома. Делается это следующим образом:

1. Переходим по этой ссылке: vsk.ru/event.

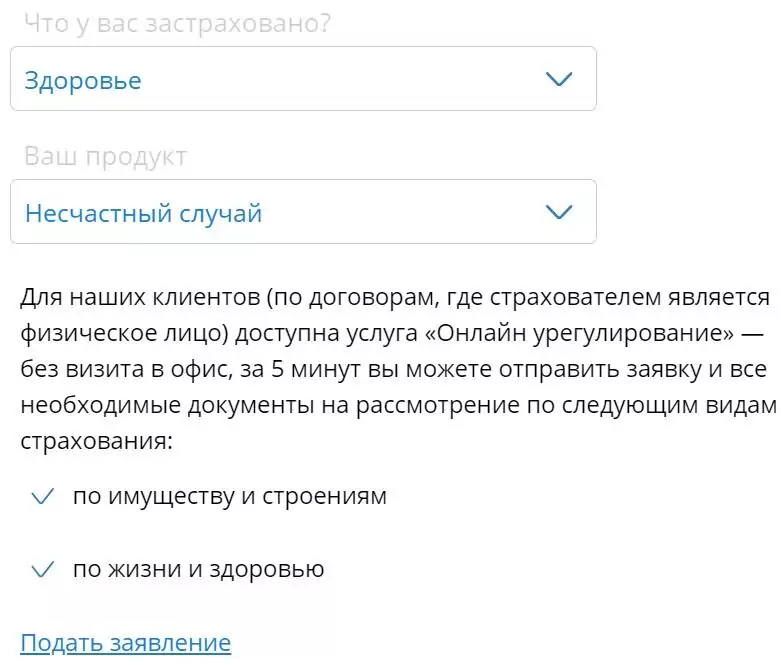

2. В поле «Что у вас застраховано?» выбираем «Здоровье».

3. В поле «Ваш продукт» оставление выбранного пункта «Несчастный случай» без изменений (так как тут нет возможности выбора), клик «Подать заявление».

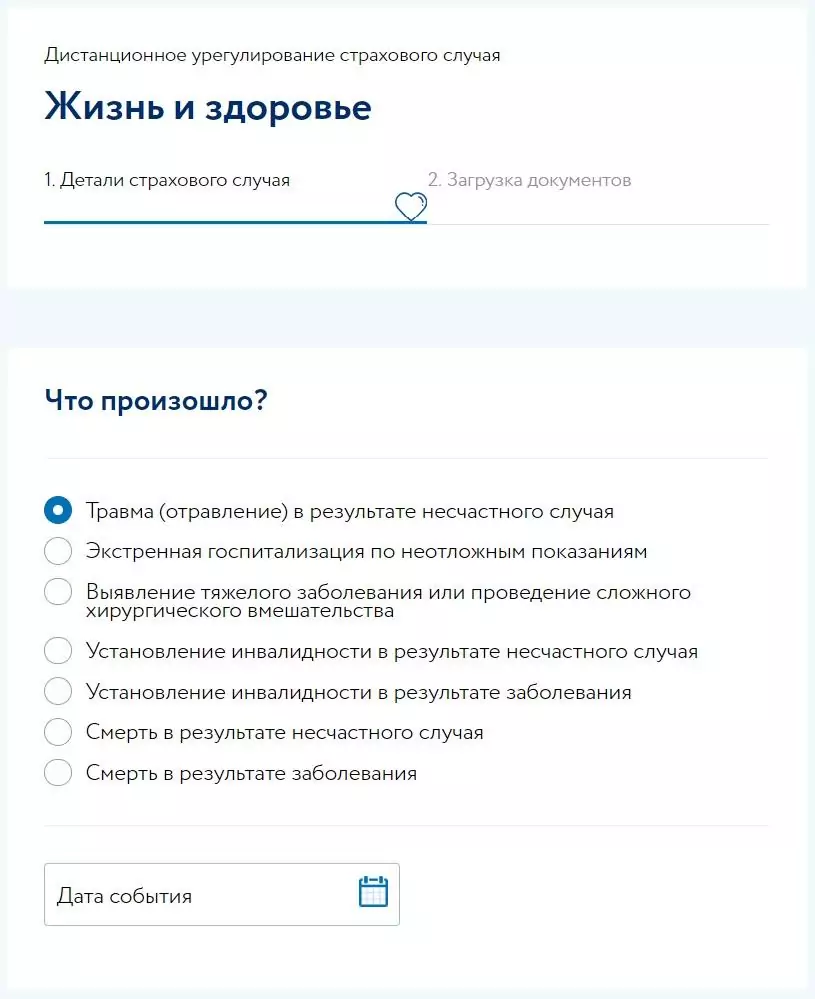

4. В блоке «Новый страховой случай» нажатие «Жизнь и здоровье», выбор при помощи радиокнопки вида страхового случая и ввод с клавиатуры даты его наступления.

5. Вводим ФИО заявителя (он может быть любым – не обязательно страхователем или застрахованным лицом) и даты его рождения;

- указание реквизитов страхового полиса;

- написание адреса проживания (город, улица, дом, корпус, квартира);

- простановка в соответствующие поля адреса электронной почты и номера мобильного телефона.

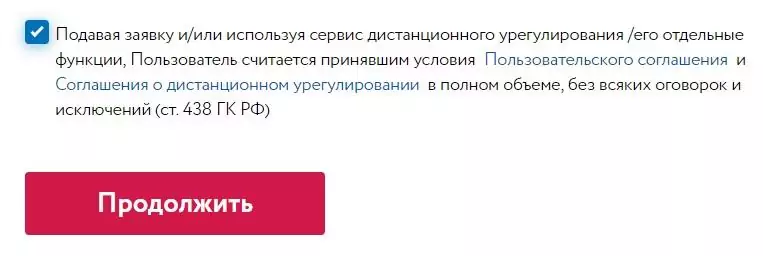

6. После подтверждения телефона следует поставить галочку о согласии с политикой компании в отношении обработки персональных данных и нажать «Продолжить».

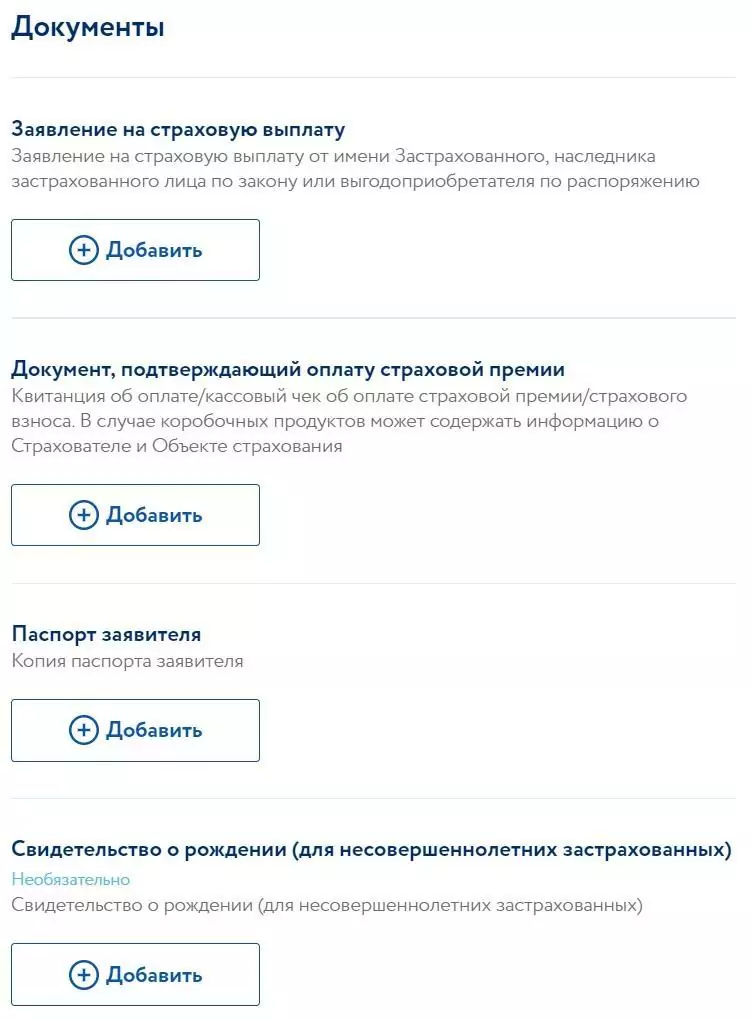

7. На следующей странице система предложит загрузить документацию в электронном формате. Перед этим бумажные версии документов придется отсканировать (или сделать качественные фотографии).

Обращаем внимание, что:

- размер каждого загружаемого файла не должен превышать 20 мегабайт;

- каждая страница какого-либо документа загружается отдельно;

- допустимые форматы файлов – PDF, JPG, JPEG, PNG, TXT, DOCX, ZIP, RAR, 7Z.

Непосредственно загрузка осуществляется следующим образом:

- напротив каждого блока кликается «Добавить»;

- выбирается файл с компьютера;

- еще раз кликается «Добавить»;

- загружается следующая страница документа и так далее.

Некоторые документы загружать необязательно (около них стоит соответствующая отметка). Остальные же – обязательно, среди них:

- заявление на страховую выплату (в свободной форме);

- чек об оплате страховой премии (единовременного взноса, периодических платежей);

- паспорт заявителя;

- страховой полис;

- документ из банка о реквизитах, на которые будет перечисляться страховое возмещение;

- справка из медицинской организации, подтверждающая диагноз, смерть или получение травмы.

«ВСК» – В каких случаях возмещают денежные вложения?

Осуществление или неосуществление выплаты будет зависеть от вида страховки (инвестиционная, накопительная) и конкретной программы страхования.

Как мы уже указали в статье, во всех продуктах от «ВСК-Жизнь» страховыми случаями признаются:

- уход из жизни застрахованного в пределах срока действия договора;

- или его дожитие до конца этого срока действия (либо же наступление купонной даты по продукту «Линия роста. Рантье»).

По желанию клиента в полис включаются дополнительные риски:

- страхование от диагностирования серьезного заболевания;

- установление 1-й группы инвалидности в результате несчастного случая;

- уход из жизни в результате несчастного случая.

Тем не менее, существуют некоторые исключения – то есть когда случай признается нестраховым даже, если, на первый взгляд, он является таковым.

Все исключения можно посмотреть в Разделе 5 Правил. В частности, нестраховым будет признано событие:

- если инвалидность наступила позднее 1 года после несчастного случая (п. 4.5. Правил);

- если застрахованное лицо умышленно совершало определенные действия, направленные на повышение вероятности возникновения страхового события (например, самостоятельно нанесло себе травму);

- если гибель застрахованного наступила в результате заболевания, о котором страховщик не был поставлен в известность на дату заключения договора и др.

«ВСК-Линия Жизнь» — Стоит ли вкладывать в ИСЖ и НСЖ вместо депозита?

Многолетний опыт работы на рынке страхования позволил компании «ВСК» расширить клиентскую базу за счет развития новых направлений и совершенствования способов взаимодействия с собственными страхователями.

Наличие особых программ для страховки спортсменов и представителей опасных профессий позволит получить полноценную защиту, когда другие страховщики откажутся от сотрудничества, посчитав риски несоразмерными. Стоимость страховки невысокая, а в единый полис можно включить сразу всех членов семьи, поэтому такой вариант финансовой защиты многие находят удобным.

В то же время, при подборе опций, на которые распространяется страховая защита, важно правильно определить, при каких обстоятельствах будет назначена выплата. Компания компенсирует средства, если застрахованное лицо утратило трудоспособность или вынуждено лечиться в стационарных условиях.

Большинство негативных откликов, представленных по «ВСК» в сети, связано с порядком урегулирования выплат и решением вопросов с оформлением страхового случая. Этот вопрос решается путем обращения в головной офис, либо направлением обращений в электронном виде на адрес «ВСК».