Как Вернуть Страховку по Кредиту – Возврат Денег При Досрочном Погашении, в Течении 14 Дней, по ОСАГО и Ипотеке

Для банка кредит – это способ заработка посредством возврата ссуды с процентами. Но, заработком он становится при соблюдении заемщиком сроков и условий кредитного договора. Компенсировать убытки банка от возможных неплатежей призвана страховка.

Она выгодна банку, но, совершенно не интересна клиентам – они вынуждены платить за ненужные им услуги, переплачивая тем самым за кредит. Можно ли отказаться от страховки или вернуть деньги за нее?

При получении кредита в банке часто оформляется страховка, о которой не предупреждают заемщика. Это стало одной из причин для введения «периода охлаждения», в течение которого можно вернуть деньги. Многие не знают о такой возможности, так как банки об этом не предупреждают. В какой срок и каким образом можно вернуть страховку?

Согласно законодательству, при осуществлении добровольного страхования вместе с оформлением кредита застрахованным лицам дается возможность сделать возврат страховки в течение 14 дней после подписания договора со страховой компанией (далее-СК). Чтобы получить деньги, необходимо знать законодательные нормы и пошаговый алгоритм действий, дабы не допустить ошибок.

Содержание

- 1 Образец Заявления на Возврат Страховки по Кредиту – Скачать Бланк

- 2 Можно ли Вернуть Страховку по Кредиту – Закон Страхования Жизни

- 3 Закон о Возврате Страховки по Кредиту в «Период Охлаждения»

- 4 Какие Виды Страховок Можно Вернуть в 14 Дневный Срок?

- 5 Возврат Страховки по Кредиту в Течении 14 Дней – Инструкция

- 6 Условия для Досрочного Погашения Кредита – Закон и Заявление

- 7 Закон о Возврате Страховки при Досрочном Погашении Кредита

- 8 Возврат Страховки по Кредиту – Расчет Суммы и Закон о Погашении

- 9 Закон о Возврате Коллективной Страховки по Кредиту – «Период Охлаждения»

- 10 Подача Заявления на Возврат Коллективной Страховки по Кредиту

- 11 Помощь Юриста по Возврату Коллективной Страховки по Кредиту

- 12 Судебная Практика Возврата Коллективных Договоров Страхования

- 13 Возврат Страховки по Коллективному Договору – Видео Инструкция

- 14 Заявления на Возврат Страховки Через Суд – Претензия и Иск

- 15 Как Составить Исковое Заявление для Возврата Страховки по Кредиту?

- 16 Судебная Практика по Возврату Страховки по Кредиту при Досрочном и Коллективном Иске

- 17 Обращение в Роспотребнадзор при Отказе в Возврате Денег за Страховку

- 18 Отзывы о Возврате Страховки по Кредиту и Подаче Заявления

Образец Заявления на Возврат Страховки по Кредиту – Скачать Бланк

В большинстве случаев при оформлении потребительских кредитов клиентов заставляют приобретать страхование жизни и здоровья, либо от безработицы.

Это позволяет кредитору снизить финансовые риски, ведь при наступлении страхового случая выплаты будет осуществлять страховая компания, с которой у банка заключено соглашение о сотрудничестве.

Заявления на возврат страховки:

- В течении 14 дней;

- При досрочном погашении кредита;

- По ОСАГО;

- Альфастрахование;

- Сбербанк;

- Ренессанс;

- ВТБ Страхование;

- Защита прав потребителя.

Образец заявления:

- В течении 14 дней;

- При досрочном погашении кредита;

- Коллективной страховки;

- ОСАГО;

- Альфастрахование;

- Почта Банк;

- Сбербанк;

- Ренессанс;

- ВТБ Страхование.

Если «период охлаждения» пропущен и банк не устанавливает увеличенные сроки возврата, получится вернуть часть премии, рассчитанную пропорционально количеству дней пользования страховки.

По прошествии двух недель выплаты осуществляются при условии, что вероятность возникновения страхового случая отпала, либо при досрочном погашении займа.

https://youtu.be/JZW9a68eIog?t=40

Можно ли Вернуть Страховку по Кредиту – Закон Страхования Жизни

Закона, обязывающего страховать кредит, не существует. Но, и противозаконным предложение банком дополнительных услуг не является. Выделяют следующие виды страхования.

- Обязательное. Без него невозможно получить кредит под залог имущества – банк страхует предмет залога: приобретаемое в ипотеку или закладываемое жилье, автомобиль.

- Добровольное. Любые другие страховые случаи, в том числе страхование жизни и здоровья, потерю трудоспособности и т.д. Заключение договора на них необязательно при получении кредита.

Что говорится в законе о обязательном страховании жизни и здоровья? ГК РФ ст. 935 пункт 2:

Банки уделяют большое внимание обучению кредитных менеджеров. Профессионалы своего дела быстро и умело убеждают клиента поставить подпись под договором страхования. Это потом он обнаружит, что переплачивает банку не только проценты, но и сумму страховки.

Судиться с банком о принуждении к заключению ненужного договора бессмысленно – под ним стоит подпись клиента. То есть, действие совершено добровольно и без принуждения, знакомиться с текстом договора до подписания никто не мешал.

Отказаться от уже заключенного договора и вернуть деньги за страховку вполне реально – закон на стороне клиента. Но, сделать это нужно грамотно и в срок. Как? Об этом расскажем ниже.

Закон о Возврате Страховки по Кредиту в «Период Охлаждения»

В ноябре 2015 г. Банк России издал Указание № 3854-У, регламентирующее порядок и условия заключения и расторжения договоров добровольного страхования. Этим нормативом и последующими к нему изменениями введено понятие «период охлаждения».

Он подразумевает срок, в течение которого можно отказаться от заключенного страхового договора с возвратом средств. Изначально он составлял 5 дней, а с 2018-го – 14 календарных дней (Закон о возврате страховки в «Указании Банка России № 4500-У от 21.08.2017 г.»). На удовлетворение заявления о расторжении договора страховщику отводится 10 рабочих дней.

Норма была принята, чтобы повысить защиту прав и законных интересов страхователей. Также это приводит к снижению негативных последствий в случаях недобросовестных действий от участников рынка. Правило распространяется практически на все виды страхования, которые могут быть оформлены вместе с кредитом.

В п. 2 вышеуказанного акта говорится, что страховщик вправе предусмотреть более длительный срок возврата. Достоверные критерии всегда устанавливаются в договоре страхования, поэтому перед обращением в СК нужно внимательно его изучить.

Например, увеличенный срок устанавливается ООО СК «Сбербанк Страхование» и ООО «Хоум Кредит»: обратившись туда в течение 30 календарных дней с момента подписания договора, у заемщика есть возможность вернуть 100% премии.

При пропуске указанного срока расчет сумм для возврата производится пропорционально количеству прошедших дней использования страховки до момента окончания периода ее действия. Данное правило регламентируется п. 6 Указания Банка России.

Однако, 14 дневный срок возврата страховки распространяется только на страхователей-физлиц. Им может воспользоваться гражданин, указанный в договоре, как Страхователь. Подпись под договором присоединения к коллективному договору страхования, аннулирует это право.

Досрочное расторжение договора страхования предусмотрено и по ст. 958 ГК РФ. Этой нормой можно воспользоваться по истечении периода охлаждения при досрочном погашении кредита. Поскольку речь идет об услуге физлицам, здесь действует и закон о защите прав потребителя.

Какие Виды Страховок Можно Вернуть в 14 Дневный Срок?

Практика заключения страховых договоров в потребительском кредитовании широко распространена – их настойчиво предлагают в каждом банке. При заполнении анкеты менеджер ненавязчиво намекает, что со страховкой шансы получить кредит намного выше.

Отказ череват неодобрением кредита или более высокими процентами. Проще согласиться на страховку, а затем грамотно оформить ее возврат. По закону, допускается отмена большинства договоров в течении 14 дней, если речь идет об оформлении добровольного страхования.

- От недобровольной потери работы (когда увольнение произошло в результате банкротства компании или по сокращению).

- От инвалидности, недееспособности или смерти (жизнь и здоровье).

- Защита от финансовых рисков (таких как возможность невозврата кредитных средств).

- Утрата прав на недвижимость и иное дорогостоящее имущество (титульное страхование).

There is no table associated with this shortcode.

Перечень видов страховок, деньги за которые вернуть не получится в течении 14 дней, указан в п. 4 Указания Банка России:

- защита здоровья и жизни иностранных граждан, пребывающих в РФ для трудоустройства;

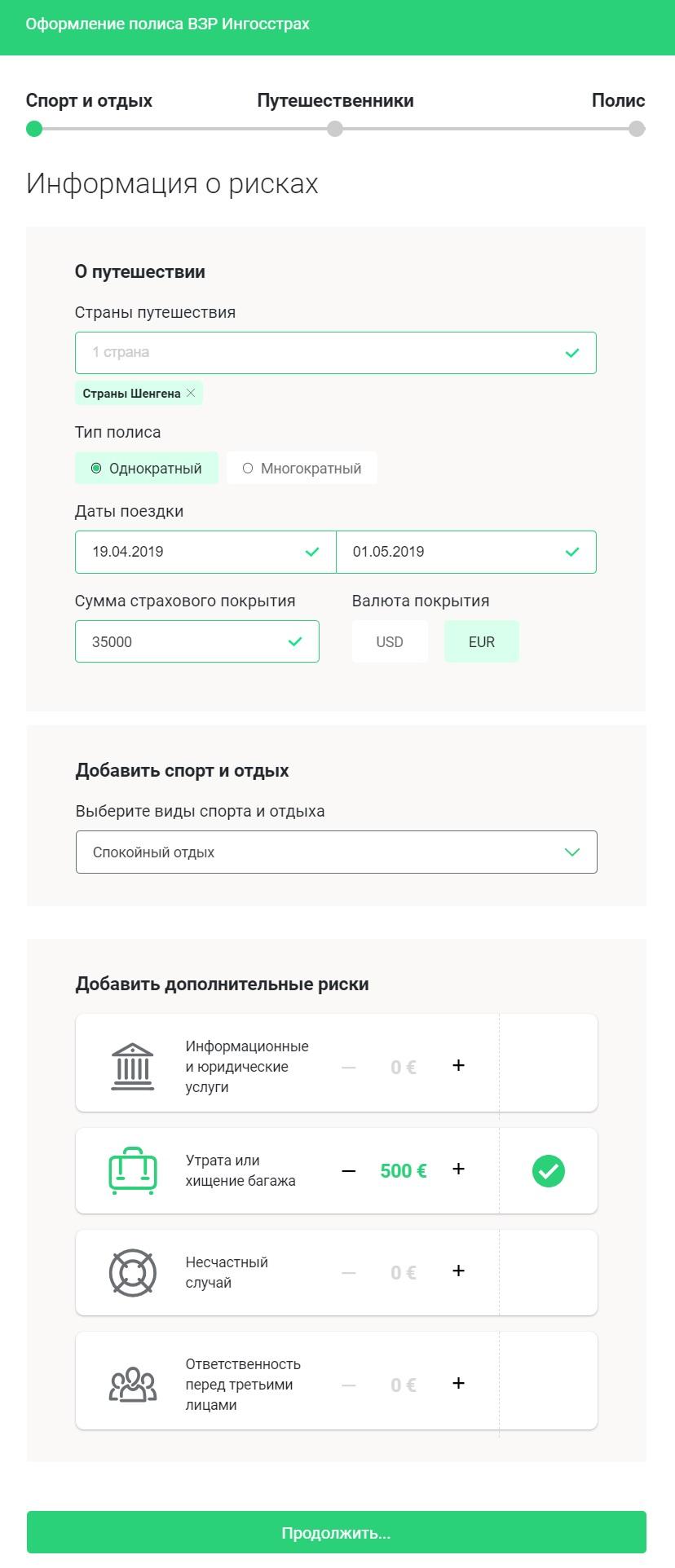

- добровольное страхование граждан РФ, приобретенное с целью защиты здоровья за пределами страны и компенсации оплаты возврата останков в РФ в случае гибели застрахованного лица в иностранном государстве;

- добровольное страхование, требующееся для допуска гражданина к проведению различных видов работ;

- приобретение автовладельцами полисов ДСАГО, действующих в международных рамках.

Полную информацию об особенностях возврата можно узнать в договоре страхования. Установление увеличенных сроков допускается, а уменьшение периода возврата (14 дней) является незаконным. Не так важно, в комплекте с каким именно кредитным договором предоставлена страховка. Речь может идти о кредитной карте, займе или потребительском кредите.

Возврат Страховки по Кредиту в Течении 14 Дней – Инструкция

Вопрос возврата оплаченных средств остается актуальным для большинства заемщиков, так как основная часть страховок в действительности не является добровольной. Сотрудники банка их навязывают гражданам, не давая достаточно времени на ознакомление с документацией.

При оформлении любого вида займов банки нередко принуждают приобретать полисы добровольного страхования у дружественных компаний. Если потенциальный заемщик отказывается выполнять данное условие, в выдаче кредита ему могут отказать.

Здесь можно воспользоваться уловкой: согласиться на покупку страховки, заключить кредитный договор, и следом подать заявление о возврате страховки. Последнее нужно сделать в течение 14 дней, дабы получит премию в полном размере.

Закон дает право на возврат средств по страховке при выполнении ряда условия. Их несколько:

- Соблюдение 14-дневного срока охлаждения (14 календарных или 10 рабочих дней).

- Прямой договор со страховой компанией.

- Направление заявления именно Страховщику.

- Отсутствие страховых случаев в период между заключением и расторжением договора.

Главное условие – с момента заключения страхового договора должно пройти не более 14 календарных дней (10 рабочих). Некоторые банки допускают возврат в более поздний срок до 30 дней, чтобы повысить лояльность клиентов. Важно, чтобы за период действия страховки не наступил страховой случай, иначе возврат становится невозможным.

На какие нюансы следует обратить внимание:

- Вид договора – коллективный или индивидуальный. В первом случае участвуют три стороны: страхователь (банк), страховщик (СК) и застрахованное лицо (заемщик). Вернуть деньги по такому договору проблематично, но именно он чаще всего используется при оформлении потребительских кредитов. Индивидуальный договор предполагает участие двух сторон – страховой компании (страховщика) и заемщика (застрахованного лица). При наступлении страхового случая деньги выплачиваются последнему.

- Условия возврата: в период охлаждения, при досрочном погашении, и пр.

При соблюдении вышеприведенных условий достаточно подать заявление в страховую компанию с приложением копий подтверждающих документов. По коллективному договору вернуть средства по данной схеме не получится.

Заявление на Возврат Страховки в Течении 14 Дней – Образец Бланка

Заявление на аннулирование страхового договора и возврат средств по нему подается именно стороне, указанной в качестве Страховщика. Оно составляется в свободной форме или на бланке страховой компании с указанием паспортных данных.

Заявку на возврат средств за страховку необходимо подать как можно быстрее, чтобы успеть в отведенное время. Если оформлена простая кредитная карта или потребительский кредит, заявление подается с предоставлением документации.

К нему прилагаются копии следующих документов (прикладывать документы не обязательно):

- Договора страхования.

- Паспорт.

- Реквизиты счета.

- О перечислении страховой премии (как отдельного платежа, так и включенного в сумму кредитных выплат).

Граждане, ходатайствующие о выплате премии в течение 14 дней после оформления займа, должны выполнить следующее:

- Подготовить документы. Сюда входят договоры кредитования и страхования, паспорт, заявление.

- Подать документацию в офис СК. Заявление составляется в двух экземплярах – на одном ставится пометка о принятии сотрудником компании, а второй остается там на рассмотрение.

- Получить деньги. Премия должна быть перечислена в течение 10 дней с момента обращения.

Если СК не согласна возвращать премию, заявителю направляется мотивированный отказ, содержащий причины. Их можно устранить и обратиться к страховщику снова. Если документального отказа нет и СК не дает ответа, рекомендуется обратиться в суд по месту ее регистрации.

В течении 14 дней. Скачать бланк заявления о возврате страховки в течении 14 календарных дней, можете тут: образец – скачать.

После 14 дней. Скачать бланк заявления о возврате страховки после 14 календарных дней, можете тут: образец – скачать.

Иногда соглашение между банком и страховщиком можно выявить незначительные нарушения законодательства. Даже если сумму не вернут в полном объеме, поможет работа опытного юриста, который досконально разбирается в тонкостях нормативных актов.

В случае с коллективным договором Страхователем выступает сам банк – он присоединяет нового клиента к уже существующему страховому соглашению. Получается, что в договоре обе стороны – юридические лица – Банк и страховая компания.

Период охлаждения ориентирован только на физических лиц, и под его положения эта ситуация не попадает. Написать заявление о возврате страховки с приложением вышеперечисленных документов можно, но его удовлетворение зависит только от доброй воли банка.

https://youtu.be/JZW9a68eIog?t=40

Как Отправить Заявление о Возврате Страховки в 14 Дневный Период?

Аннулированием договора и возвратом средств по нему занимается непосредственно страховщик. Заявление на расторжение можно зарегистрировать в страховой компании следующими способами:

- Отнести лично. Обязательно сделайте копию заявления – на ней сотрудник СК оставит запись о приеме обращения.

- Отправить заказным письмом. Подойдет только отправка 1 классом или экспресс-доставкой. Стандартная услуга Почты России может подвести по срокам.

Важно правильно заполнить бланк заявления, не допуская ошибок и помарок. В него включается информация о кредите и договоре страхования. Вносятся сведения о сумме возврата.

В соответствии с п. 7 Указания ЦБ № 3854-У договора считается расторгнутым только с момента получения страховщиком заявления на аннулирование соглашения. Важно понимать, что за 14-дневный «период охлаждения» заявление должно быть не только отправлено, но и получено.

Если отправлено оно вовремя, а зарегистрировано в СК по истечению 14 дней, то его удовлетворят. Но, деньги не вернут.

https://www.youtube.com/watch?v=GwVkB025Gxc

Ссылка на моё заявление: yadi.sk/i/As5lIIDv3VCCoU.

Условия для Досрочного Погашения Кредита – Закон и Заявление

Досрочное погашение кредита позволяет сократить сумму переплаты, поэтому многие заемщики предпочитают пользоваться такой услугой.

Согласно законодательству, банки не вправе препятствовать клиентам, желающим прекратить долговые обязательства раньше установленных сроков, но кредиторы все же идут на некоторые ухищрения, т.к. такие операции им невыгодны:

- В некоторых финансовых учреждениях закрыть долга можно только спустя полгода после получения денег, даже если они впоследствии не понадобились. За 6 месяцев клиенту придется уплачивать проценты, установленные договором.

- Иногда требуется заблаговременная подача заявления на досрочное погашение. Банками устанавливаются индивидуальные условия.

- Условия возврата страховки прописываются в договоре. Если в документе указано, что при досрочном погашении заемщик не сможет вернуть уплаченную ранее страховку, сделать это будет практически невозможно.

До момента окончательного расчёта гражданину следует ознакомиться с нормами договора займа. В статье 11 закона № 353-ФЗ «О потребительском кредите» указано, что клиент обязан уведомить займодателя о возврате долга не менее, чем за 30 дней. В соглашении может быть предусмотрен более короткий срок.

Гражданин обязан направить заявление по адресу, указанному в договоре. В обращении указывается:

- информация об адресате: должность руководителя отделения или филиала, где гражданин получил заём, место нахождения юридического лица;

- Ф.И.О. клиента, адрес проживания, реквизиты паспорта;

- утверждение, что автор заявления уведомляет банк о том, что собирается осуществить полный расчёт по обязательствам, предусмотренным кредитным контрактом;

- номер и дата соглашения о займе;

- дата полного расчёта;

- способ исполнения обязательств (например, списание со счёта клиента, специально открытого в рамках кредитного договора);

- дата, подпись, фамилия и инициалы.

Заявление составляется гражданином самостоятельно. Если в банке есть утверждённый шаблон, следует использовать его.

- Подать заявление можно через специалиста банка. В этом случае следует оформить 2 экземпляра, чтобы на одном из них работник компании поставил свою подпись и дату получения обращения.

- Другой вариант – доставка корреспонденции почтой с уведомлением о вручении или курьерской службой. Документы, подтверждающие получение письма адресатом, следует сохранить.

Если договор с банком предусматривает штрафные санкции за досрочное прекращение обязательств, выплату процентов за будущий период, то такие положения незаконны. Для ускорения процедуры клиенту стоит выплатить всё, что полагается по условиям соглашения, и уже после требовать возврата денег через суд.

Деньги перечисляются на счёт клиента, указанный в соглашении. По договорённости с банком возможны способы выплаты долга, например, внесение наличных в оговоренный заранее день.

После возврата средств и прекращения действия соглашения физические лица стараются получить в банке справку, подтверждающую полное исполнение обязательств со стороны клиента. Хотя оформление подобных документов обычно не предусмотрено договорами, сотрудники банков идут навстречу клиентам.

Какие Существуют Способы Досрочного Погашения Кредита?

По условиями кредитования банки могут устанавливать два вида платежей – дифференцированные и аннуитетные. В первом случае размер ежемесячно меняется, и они используются реже.

Наиболее популярными считаются аннуитетные: на всем протяжении выплат величина остается постоянной, но может меняться при досрочном внесении денежных средств.

Существует два способа досрочного погашения долга:

There is no table associated with this shortcode.

Какие Виды Страховок Можно Вернуть при Досрочном Погашении?

При оформлении разных видов займов клиентам могут быть предложены следующие виды страхования:

- Защита жизни и здоровья. Если заемщик получит инвалидность и станет нетрудоспособным, выплаты банку будет производить страховая компания.

- Страхование от безработицы. Такая страховка позволяет банку получить гарантию возврата денег в случае сокращения заемщика. Увольнение по собственному желанию страховым случаем не считается, и клиенту придется возвращать средства самостоятельно.

- Защита имущества от порчи при пожаре, наводнении, умышленном повреждении третьими лицами, краже и пр. Данный вид страховки актуален при автокредитовании и ипотеке. В первом случае оформляется КАСКО, но есть кредиторы, не требующие приобретение данного полиса, но у них могут быть повышены процентные ставки. Страхование жилья при ипотеке является обязательным, и от него отказаться нельзя: выдавая крупную сумму на жилье, банк должен быть уверен в возврате.

Отношения могут быть оформлены:

- в виде отдельного соглашения;

- в виде присоединения к договору, ранее заключённого банком и страховой компанией.

Рассмотрим пример, почему страхование иногда выгодно заемщикам…

Гражданин Афанасьев О.Н. взял потребительский кредит на сумму 700 000 руб., им был приобретен полис страхования жизни и здоровья. Заемщик добросовестно вносил обязательные платежи на протяжении 6 месяцев, но потом попал в ДТП и получил 2 группу инвалидности, став нетрудоспособным. Законный представитель Афанасьева О.Н.

Закон о Возврате Страховки при Досрочном Погашении Кредита

В 2016 году Центробанком был продлен «период охлаждения» с 5 рабочих до 14 календарных дней. В это время заемщики могут обратиться к страховщикам для возврата страховых премий в полном размере.

Если же «период охлаждения» пропущен, у клиентов есть возможность вернуть страховку, рассчитанную пропорционально количеству будущих дней, когда она не используется, если совершено полное досрочное погашение.

Какие законодательные акты имеют значение для застрахованных лиц и страховщиков:

There is no table associated with this shortcode.

Возврат Страховки по Кредиту – Расчет Суммы и Закон о Погашении

При оформлении потребительского кредита может быть оформлена страховка у СК, с которой сотрудничает банк, но клиенту не запрещается страховаться в компании, соответствующей установленным законодательством критериям.

Следует учитывать несколько деталей:

- При досрочном погашении в «период охлаждения» возврату подлежит вся уплаченная за страховку сумма.

- Если досрочное погашение совершено после «периода охлаждения». Сумма к возврату будет рассчитана, исходя из количества дней, когда она не была использована.

Подписание договоров страхования чаще всего осуществляется по месту оформления займа. При этом банк не отвечает за возврат денег гражданина, перечисленных третьему лицу. Для этого нужно обратиться в страховую компанию.

Истребование денег происходит на основании положений ст. 958 ГК РФ. Получить деньги можно, если страховой случай наступить не может.

- Например, контракт предусматривал выплату компенсации банку в случае возникновения серьёзного заболевания у клиента. После завершения действия кредитного соглашения подобная ситуация не может возникнуть.

- Если же человек просто застраховал свою жизнь и здоровье, то страховая премия возвращена не будет. Человек по-прежнему может заболеть или умереть, что предполагает выплату компенсации.

Так, статьей 958 ГК РФ этого нормативного акта регламентируются следующие причины:

- Законное право страхователя на возврат определенной части страхового платежа с учетом фактического времени действия полиса.

- Законное право страхователя на отказ от оформленной страховки, если соответствующее заявление подается страховщику до наступления какого-либо страхового случая.

- Просрочки по уплате клиентом страховых взносов могут являться основанием для прекращения договорных отношений.

- Допускается прекращение договорных отношений по взаимному согласию обеих сторон.

- Утрата (гибель) застрахованных активов закономерно приводит к прекращению действия страхового соглашения.

В соглашении о страховании должно быть прямо указано, что выгодоприобретателем является банк. В ином случае страховщик может настаивать, что заключение соглашения не связано непосредственно с выдачей займа.

Некоторые банки сами заключают договоры страхования. Клиенты присоединяются к программам на ранее согласованных условиях. В этом случае гражданин не сможет возвратить уплаченные средства, так как по закону требовать расторжения контракта может только страхователь, то есть банк.

Как Досрочно Погасить Кредит в Сбербанке, ВТБ и Почта Банке?

Как говорилось ранее, досрочное погашение займа может быть совершено частично или полностью. В первом случае допускается внесение части денежных средств с целью уменьшения периода кредитования или размера ежемесячных платежей.

Наиболее выгодным вариантом является сокращение срока кредита. Погашение обязательств происходит по графику равными долями. Обычно гражданин платит 1 раз в месяц. Для удобства расчётов целесообразно перевести всю сумму в день очередного платежа.

Клиент должен сам убедиться, что перечислил все деньги банку. Распространены случаи, когда граждане допускают просрочку по очередному платежу. Банк не акцентирует на этом внимание, но при расчёте требует выплатить пеню.

Чем раньше гражданин возвратит заём, тем меньше будет плата за пользование деньгами. При полном досрочном прекращении долговых обязательств существенно уменьшается сумма переплаты, но некоторые банки устанавливают ограничения в виде комиссий или невозможности совершения операции в первые месяцы пользования займом.

Если был оформлен кредит под залог имущества, после перечисления денежных средств рекомендуется взять справку о погашении и документ, подтверждающий снятие обременений. Последнее кредитор выполняет самостоятельно, подав заявку в Росреестр.

На отмену ареста и рассмотрение заявления о досрочном погашении может уйти несколько дней, поэтому нужно приготовиться, что долговые обязательства будут сняты не сразу.

Следует знать, что страховщик вправе отказать страхователю в выплате денег по следующим формальным причинам:

- Отсутствует бумага, удостоверяющая полную выплату банковской ссуды.

- Заявка на частичный возврат денег за страховку составлена клиентом некорректно.

- Страхователь не соблюдает сроки и порядок, установленные договором для подачи заявки на расторжение страхового соглашения.

https://www.youtube.com/watch?v=1oCzI101QNo

Какую Сумму Денег Можно Вернуть при Досрочном Погашении?

Сумма к возврату зависит от срока кредитования и условий договора. Например, при обращении в первой половине срока пользования займом можно вернуть 50% премии, после чего она будет уменьшаться пропорционально количеству месяцев.

На какие нюансы стоит обратить внимание:

- Если в договоре отсутствует пункт, позволяющий заемщику вернуть часть премии при досрочном погашении, сделать это будет затруднительно. Возврат возможен только в судебном порядке, но суды редко встают в таких ситуациях на сторону заемщиков.

- Если страховка вносится за год вперед, СК не согласится рассчитывать премию по месяцам. В таком случае после досрочного погашения достаточно перестать платить взносы за страхование.

- Если сумма за страховку перечисляется единовременно, заемщик погашает кредит и перестает платить за страхование, СК может обязать его выплачивать штрафы, если это предусмотрено условиями соглашения.

Нельзя возвратить комиссии, сборы, оплату услуг посредников, если таковые оплачивались при оформлении страховки.

Гражданин сможет получить часть средств за период действия соглашения, который приходится на время после погашения банковского займа. Если гражданин решил обратиться в страховую организацию в течение 2 недель с момента заключения договора, то ему будет возвращена вся премия.

Закон о Возврате Коллективной Страховки по Кредиту – «Период Охлаждения»

Как не удивительно, но в законе о страховании ФЗ № 4015-1 от 27.11.1992 нет положений, которые бы регулировали или как-то объясняли, как расторгать досрочно договор страхования, заключенный при оформлении кредита. Также в нем не указано, как действовать застрахованному лицу, если он присоединился к договору коллективного страхования и хочет от него отказаться.

Но зато есть статья 958 ГК РФ (2 часть) и Указание ЦБ РФ от 20.11.2015 № 3854-У. В них-то и поищем нужную информацию. Согласно п.1 Указания Банка России от 20.11.2015 года №3854, «период охлаждения» для возврата страховой премии составляет 14 календарных дней. До начала 2018 года данный период был равен 5 рабочим дням.

Наличие вышеуказанного периода должно быть обозначено в договоре страхования. Если оформляется коллективная страховка, страховщиком выступает СК, страхователем – банк, застрахованным лицом – заемщик.

Если договор не включает условия возврата, он признается недействительным полностью или частично по отдельным пунктам. СК вправе самостоятельно увеличивать «период охлаждения» в большую сторону. Например, в Сбербанке он составляет 30 дней.

В ст. 958 указываются обстоятельства, при которых можно досрочно расторгнуть страховой договор и вернуть страховую премию. Это возможно, если:

- погибнет застрахованное имущество;

- предприниматель прекратит свою деятельность.

Все! Ни слова о том, что заемщик имеет право вернуть часть страховой премии, если он досрочно погасит кредит. Несправедливо? Так посчитала и некая госпожа А. А. Мелкова, которая 2015 году подала жалобу в Конституционный суд РФ, в которой указала, что положения статьи 958 нарушают ее конституционные права и не позволяют вернуть уплаченную страховую премию, если договор расторгается досрочно. Но ее жалобу даже не рассмотрели.

Подтверждением сказанного выше является Определение ВС РФ от 31.10.2017 года, благодаря которому были отменены решения первых двух судебных инстанций, не позволивших заемщику вернуть премию и отклонивших его исковые требования.

Рассмотрим ситуацию более подробно…

Женщина обратилась в банк для оформления потребительского кредита. В ходе процедуры ей была навязана коллективная страховка «дружественной» СК.

Сумма премии составила около 22 000 руб., за подключение к программе кредитор взял комиссию – около 13 000 руб. Также была взята плата за участие в программе – 35 235 руб.

В соответствии с условиями договора, у застрахованного лица есть возможность обратиться за возвратом премии в течение 5 рабочих дней – такой «период охлаждения» действовал в то время.

Заемщик обратилась в установленные сроки в банк с заявлением о возврате страховки, но в удовлетворении требований ей было отказано. После этого она подала иск в суд. Рассмотрев дела, суд принял по иску отрицательное решение.

До вступления судебного решения в законную силу женщина направила апелляционную жалобу в вышестоящий судебный орган, но и там получила отрицательный ответ.

Впоследствии ею была направлена жалоба на рассмотрение в Верховный суд РФ, который не согласился с решениями нижестоящих судов и отменил их по нескольким причинам:

- Заемщик самостоятельно вносил плату за присоединение к программе страхования, следовательно, именно он является страхователем, а не банк.

- Страхователь – это физлицо, и на него распространяется действие Указания ЦБ РФ. Женщина обратилась за этим в установленные сроки.

- Страховая премия должна быть возвращена. При расчете банк вправе вычесть собственные расходы на оформление договора и часть премии за время его действия до момента обращения клиента с заявлением.

По итогу судом принято определение об отмене апелляционного определения и возврате дела на повторное рассмотрение.

Обратимся к вышеназванному Указанию ЦБ № 3854. Что же тут интересного. Вот главные тезисы этого документа, которые каждый страховщик должен обязательно включить в договор страхования:

- страхователь должен быть физическим лицом;

- СК в договор должна включить пункт, который бы указывал, что клиент (страхователь) имеет право отказаться от договора в течение 14 дней после подписания договора и вернуть уплаченную премию в 100% объеме;

- страховщик может установить «период охлаждения» и дольше 14 дней;

- если застрахованный решит расторгнуть договор в течение 14 дней и на дату подачи заявления о расторжении договор не вступил в силу, то страховка возвращается полностью.;

- если застрахованный решит расторгнуть договор в течение 14 дней после его подписания, но договор уже вступил в силу, то СК удерживает часть страховой премии, а оставшуюся часть возвращает клиенту. Деньги вернут за исключением тех дней, в течение которых действовала страховка;

- страховой договор прекращается, как только страховщик получает заявление о расторжении от клиента;

- деньги должны вернуть в течение 10 дней с даты получения письменного заявления. Возврат возможен наличными или на банковский счет;

Еще один важный пункт этого документа – все страховщики должны работать в соответствии с данным указанием. Если они не включат в договор страхования хотя бы один из вышеназванных пунктов, то это является серьезным нарушением, которое карается штрафами и санкциями.

Если проанализировать документ, получается, что согласно Указанию, вернуть деньги могут только страхователи-физические лица. А заемщики, которые присоединились к программе коллективного страхования, страхователями не являются. Здесь в таком качестве выступает банк – лицо юридическое.

Поэтому, этот документ, в отношении таких лиц не действует. Долгое время страховщики пользовались такой лазейкой в законе. Но с 2018 года Верховный суд начал принимать решения, в которых страхователями признавались физические лица, хотя в договоре коллективного страхования они в таком качестве не указывались.

Есть еще законодательные нормы, которые нужно знать заемщикам, решившим расторгнуть страховой договор досрочно. Одной из главных претензий заемщиков является то, что они не были должным образом проинформированы о том, что страхование является добровольной услугой и никак не влияет на решение банка одобрять кредит или нет.

Как Вернуть Коллективную Страховку в ВТБ, Сбербанке и Почта Банке?

Решив вернуть премию, следует учитывать, что это возможно только в нескольких случаях:

- Подача заявления в «период охлаждения». В такой ситуации банк не вправе отказывать. До 2018 года он составлял 5 дней. С 2018 года он составляет 2 недели или 14 дней. Все действия по возврату нужно проводить именно в этот период.

- Обращение после «периода охлаждения», если отпала возможность наступления страхового случая по причине гибели застрахованного лица или ликвидации бизнеса, если страховался предпринимательский риск (ст. 958 ГК РФ).

- Гражданин вправе отказаться от страховки в любое время, если риск возникновения страхового случая не отпал по вышеуказанным причинам, но тогда премия возвращена не будет. При кредитовании это возможно лишь при условии досрочного погашения задолженности.

Какую Сумму Денег Можно Вернуть при Коллективном Страхование?

Здесь все зависит от даты обращения и условий договора. Если заявление подается в «период охлаждения», премия возвращается в полном объеме. Может быть вычтена комиссия, взимаемая банком для оформления документации.

По прошествии 14 дней возможны несколько вариантов:

- В некоторых финансовых учреждениях «период охлаждения» увеличен. Деньги могут быть возвращены в полном размере либо за вычетом дней использования страховки. Расчет производится индивидуально.

- По истечении 14 дней или увеличенного по желанию банка «периода охлаждения» вернуть страховку нельзя, если договором не предусмотрены иные условия. Чаще всего страхователи и СК не предоставляют клиентам такую возможность.

Чтобы не приходилось обращаться в суд, лучше всего отказаться от страхования в момент оформления кредитного договора.

Несмотря на то, что сотрудник банка будет навязывать страховку и объяснять все ее преимущества, а также угрожать возможным отказом в кредитовании, выплата премии для СК несколько увеличит размер кредита и общий процент переплаты, и желательно этого избежать.

В Указании ЦБ № 3854 есть 2 важных пункта, которые определяют, в каком размере должна быть возвращена страховая премия…

При расторжении договора в течение 14 дней после его подписания, страховка возвращается полностью, если не произошел страховой случай и договор страхования не вступил в силу. Очень интересное положение, которое практически отменяет возможность вернуть страховку в стопроцентном размере и вот почему.

Договор вступает в силу после зачисления денег на счет страховой компании. Деньги перечисляются на счет в день получения кредита. Так когда должен заемщик подать заявление, чтобы вернуть всю сумму? До того, как будут перечислены деньги! То есть, он должен подписать договор, к примеру, 5 декабря, но деньги перечислить 8 декабря, а заявление об отказе от страхования подать 5, 6 ,7 декабря.

И тогда ему вернут всю сумму. Но это практически невозможно, потому что в случае с коллективным страхованием перечисление происходит единым платежом в день выдачи кредита.

При расторжении договора в течение 2 недель после его подписания, если он вступил в силу, страховка возвращается пропорционально времени действия страхового договора.

Например, договор страхования заключен 4 декабря. Деньги перечислены страховой компании в тот же день. Заемщик решил отказаться от договора 6 декабря. Ему вернуть деньги за вычетом двух дней.

При общении с работником финансового учреждения рекомендуется включить диктофон, чтобы впоследствии иметь возможность аргументировать свою жалобу.

Согласно законодательству, отказ от страхования не может быть причиной отрицательного ответа по кредитной заявке. Столкнувшись с этим, можно поступить любым из следующих способов:

- Подать жалобу в ЦБ РФ. Центробанк контролирует и страховую деятельность. Обращение возможно через электронный сервис: cbr.ru/Reception/Message/Register. Там же доступно прикрепление фото-, видео- и аудио-материалов. Потребуется заполнение заявления с детальным описанием обстоятельств.

- Оставление отзыва о банке на крупных финансовых порталах, от которых зависит рейтинг кредиторов среди потребителей. Такие порталы не являются официальными рейтинговыми агентствами, но отзывы о финансовых учреждениях граждане нередко читают перед оформлением займов. Негативная оценка может навредить репутации банка и снизить количество выдающихся кредитов, и его сотрудники самостоятельно свяжутся с недовольным клиентом для разрешения конфликта.

- Обращение в Роспотребнадзор по причине несоблюдение условий ст. 32 ФЗ при фактической оплате услуг страхователю. Это актуально и при возврате в случае досрочного погашения долга.

Возвращается ли Комиссия при Отказе от Коллективной Страховки?

Нередко комиссия за подключение к программе страхования либо больше страховой премии, либо равна ей. Поэтому встает резонный вопрос: возвращается ли она вместе со страховой премией?

Позиция судов неоднозначна. Некоторые признают обязанность страховщика вернуть вместе со страховой премией и комиссию за предоставление услуги, если договор расторгается в «период охлаждения», например, таково определение:

- Пермского краевого суда от 21.02.2018 №33-1785/2018.

Другие, считают, что комиссия возврату не подлежит:

- Определение Оренбургского суда от 15.11.2018 по делу № 33-8880/2018;

- Определение ВС РФ от 31.10.2017 № 49-КГ17-24;

Поэтому, все зависит от конкретного суда. Но заявлять требование вернуть комиссию банка в судебном иске обязательно нужно.

Подача Заявления на Возврат Коллективной Страховки по Кредиту

Если коротко, то получить обратно страховую премию по договору коллективного страхования так:

- Напишите заявление на возврат страховки и отправьте ее в банк и страховую компанию в течение 14 дней после подписания договора.

- Подождите 10 дней. Если вам откажут, то пишите досудебную претензию. Адресатами являются банк, в котором получили кредит и страховая компания.

- Обратитесь в суд.

Важно учитывать, что при возврате, в отличие от индивидуальной страховки, здесь обращаться следует в банк, а не в страховую компанию. Пошаговый алгоритм действий выглядит так:

- Заемщик заполняет заявление в двух экземплярах. Образцы устанавливаются финансовыми организациями индивидуально, чистый бланк можно скачать на сайте кредитора или СК.

- Заявление с прилагающимися документами предоставляются лично в банк или чрез почту. В последнем случае отправка осуществляется заказным письмом с уведомлением о вручении. Отчет срока рассмотрения начинается с момента получения документации.

- На рассмотрение обращения отводится 10 дней. В течение этого времени должно быть принято решение.

- Итоговый ответ по возврату оформляется письменно и предоставляется заявителю. Если он отрицательный, должны быть указаны причины со ссылками на нормы законодательства, подтверждающие правоту страхователя и страховщика.

Клиентам Сбербанка и ВТБ чаще всего удается вернуть страховку. Остальные финансовые учреждения могут использовать дополнительные «лазейки» в законодательстве, не допускающие возврат после 14 дней. Например, не включать в условия договора такую возможность.

При неудовлетворительном ответе дальнейшие действия застрахованного лица выглядят так:

- Подается иск в районный суд по адресу регистрации страховщика. К заявлению прилагается копия мотивированного отказа, паспорта, договоров страхования и кредитования. Если ранее гражданин обращался в Роспотребназдор на основании нарушения ст. 32 ФЗ «О защите прав потребителей», понадобится заключение данного органа.

- В течение 5 дней судья возбуждает делопроизводство. Назначается дата первого заседания, на котором в качестве ответчика присутствует представитель банка.

- Максимальный срок рассмотрения дела не превышает 2 месяцев. За это время должно быть принято решение.

- Оформляется решение, оглашается резолютивная часть.

Как Написать Заявление на Возврат Коллективной Страховки?

Прежде чем составлять заявление следует изучить кредитный договор и страховой полис. Договор следует проанализировать на предмет того, увеличится ли ставка по кредиту, если откажетесь от страховки. Этот пункт нужно обязательно учесть.

Само заявление имеет не совсем обычную форму. В нем нужно написать не только о том, что клиент хочет расторгнуть страховой договор, но и требуете вернуть страховую премию. Кроме того, оно должно содержать ссылки на определения ВС и Указание ЦБ РФ. Итак, структура такая:

- Название банка и страховой компании и их адреса.

- Данные заемщика: ФИО, адрес, телефонный номер.

- Далее идет сам текст заявления. Напишите, когда были включены в программу страхования, название программы и ее номер, а также номер кредитного договора. Укажите, что заявляете об отказе от услуг страхования и хотите вернуть страховую премию. Обязательно назовите сумму возврата.

- Ссылки на законодательные акты. Обязательно ссылайтесь на Указание ЦБ РФ от 20.11.2015 № 3854-У. Напишите про период охлаждения, про то, что заявление подавно в течение 14 дней и страховых случаев не наступало. Нужны ссылки и на дело № 49-КГ17-24 от 31.10.2017 г.

- Реквизиты: ФИО получателя, № его счета, название банка, его БИК и ИНН.

- В конце указывается список прилагаемых документов.

Какие Документы Нужны для Возврата Коллективной Страховки?

При посещении финансового учреждения помимо заявления предоставляется иная документация:

- договоры кредитования и страхования;

- паспорт;

- ИНН и другие дополнительные документы, предоставлявшиеся при оформлении займа.

К в него входит:

- копия паспорта;

- заявление о подключении к программе страхования;

- выписка по счету;

- подтверждающая списание страховой премии.

Таких заявлений должно быть 4 штуки. Не забудьте приложить копии документов к заявлениям. Два из них относятся в банк, в котором получили кредит. Одно отдаете работнику, а второе просите вернуть с печатью, датой и подписью принявшего сотрудника. То же проделайте с заявлением, адресованным страховщику. Если специалисты отказываются принимать документ, попросите написать письменный отказ.

Также документы можно отослать по почте. Комплект документов отправьте ценным письмом с описью вложения. Описей будет 2 штуки: для письма в банк и в страховую компанию. Копию описей нужно сохранить, как и чек по отправке ценного письма.

Помощь Юриста по Возврату Коллективной Страховки по Кредиту

В 99% случаев у банков уже имеются установленные формы коллективных договоров с СК для подписания с клиентами. Они составлены профессиональными юристами, знающими способы избежать выплат премии на законных основаниях.

- Чаще всего юристы апеллируют на незнание клиентами норм законодательства, и такие договоры исключают возможность получения денег даже в «период охлаждения», что является нарушением Указания ЦБ РФ.

- Другой вариант – составление формы договоров с возможностью выплат премий в 14 дней, но при соблюдении клиентом определенных условий, что тоже считается неверным.

- Третья проблема, с которой приходится сталкиваться судам при разрешении споров о возврате премий – несвоевременное обращение граждан за возвратом.

- Если они пропускают сроки и договор не содержит возможность выплаты денег после «периода охлаждения», получится только расторгнуть договор страхования. Уплаченные финансы не возвращаются.

При отказе от страхования финансовые учреждения принимают отрицательные решения по займам, при этом не объясняя причин. Юрист также поможет разобраться в данной ситуации до суда или представлять интересы клиента в суде, если сам будет участвовать в ситуации.

https://www.youtube.com/watch?v=qfA8eK-mxYU

Судебная Практика Возврата Коллективных Договоров Страхования

Сейчас судебная практика по возврату коллективной страховки постоянно пополняется новыми решениями и определениями, где суды принимают стороны истцов. Характерный пример – Определение ВС РФ от 31.10.2017 N 49-КГ17-24. Благодаря вышеуказанному Определению дело передано на повторное рассмотрение.

Есть и отрицательный пример – Решение № 2-1789/2018 2-1789/2018, где заемщик просил суд признать недействительными пункты кредитного договора по части оплаты страховой премии и стоимости подключения к страховой программе. Иск не был удовлетворен на основании добровольного подписания соглашения клиентом.

Страховщикам, которые в установленный законом 10-дневный срок после получения заявления об отказе, не возвращают деньги, приходится выплачивать не только комиссию за подключение услуги, но и компенсацию морального вреда, неустойку, штраф за несоблюдение добровольного порядка удовлетворения требований и государственную пошлину.

Такое решение, к примеру, принял Калининский районный суд г. Уфа республики Башкортостан. Некая Г.Д 8 февраля 2018 г. заключила кредитный договор со Сбербанком и подписала заявление об участии в программе добровольного страхования. 15 февраля она направила заявление об отказе в программе страхования.

Но страховщик (СК «Сбербанк Страхование Жизни») деньги не вернул. После чего Г.Д. обратилась в суд. Он встал на сторону истца и присудил выплатить СК не комиссию за подключение услуги, штраф и компенсацию морального вреда. И такие решения выносятся судами все чаще, поэтому страховщики стараются вернуть деньги в досудебный период.

Возврат Страховки по Коллективному Договору – Видео Инструкция

Пошаговая инструкция возврата коллективной страховки по кредиту в Почта Банке, ВТБ, Ренессанс, Сбербанк и АльфаСтрахование.

Первый шаг: анализируем условия коллективного договора и возможности вернуть деньги за страховку.

Второй шаг: просматриваем страховой договор, что будет если отказаться от коллективной страховки, не поднимут ли проценты.

Третий шаг: пишем заявление на возврат коллективной страховки и отправляем бланк.

Четвертый шаг: подача претензии в случае отказа страховой в возврате денег.

Заявления на Возврат Страховки Через Суд – Претензия и Иск

Оспаривание отказа в выдаче премии выполняется в рамках гражданского производства. Как следует поступить заемщику:

- Составить исковое заявление, собрать документы и подать в районный суд по местонахождению страховщика. Если главный офис находится в другом городе, иск подается по адресу регистрации ближайшего дочернего предприятия. При наличии уважительных причин невозможности выезда допускается обращение в судебный орган по месту жительства истца.

- Дождаться вынесения определения о принятии материалов к делопроизводству. На рассмотрение документации судье отводится 5 дней, после чего назначается подготовка дела к разбирательству, дата предварительного или основного судебного заседания, и пр.

- На заседаниях от СК, а в случае с коллективной страховкой – от банка, – присутствуют представители организаций. Они выступают ответчиками.

- На рассмотрение дела отводится 2 месяца. Срок может быть продлен судьей при наличии веских оснований.

По результатам разбирательств оформляется судебное решение. После вступления в законную силу СК должна руководствоваться им и выплатить все назначенные суммы, если оно принято в пользу истца.

Как Составить Исковое Заявление для Возврата Страховки по Кредиту?

- наименование судебного органа;

- наименование и адреса СК и банка;

- Ф.И.О., адрес регистрации, паспортные данные истца;

- дата заключения договоров страхования и кредитования;

- размер кредита и страховой премии;

- дата обращения за возвратом страховки, дата получения письменного отказа;

- исковые требования: признать отказ СК недействительным, обязать страховщика выплатить страховую премию на основании указа ЦБ РФ при обращении в «период охлаждения», либо на основании ГК РФ при досрочном прекращении долговых обязательств;

- опись прилагающихся документов;

- дата и подпись.

Для судебных разбирательств понадобятся те же документы, что и для обращения в Роспотребнадзор. Обязанность по доказыванию правоты возлагается на истца, поэтому ему необходимо представить всю документацию, имеющую отношение к делу.

Судебная Практика по Возврату Страховки по Кредиту при Досрочном и Коллективном Иске

В большинстве случаев суды принимают сторону ответчиков, и всему виной распространенные ошибки, допускаемые истцами в момент заключения договоров:

Подписание документов «не глядя». Эта ошибка занимает первое место. Между тем, именно договоры содержат основные условия возврата и составляются юристами таким образом, чтобы заемщикам было трудно вернуть деньги, при этом не были нарушены нормы ГК РФ и ФЗ «О защите прав потребителей».

- Пропуск «периода охлаждения». При наличии рисков возникновения страхового случая СК вправе отказать в удовлетворении заявления, если кредит еще не погашен, но гражданин обратился после 14 дней.

- Невозможность выплаты премии при досрочном погашении по договору. Если договор содержит условие, согласно которому страховка в такой ситуации может быть аннулирована, но выплаты не производятся, оспорить документ будет проблематично.

Чтобы избежать длительных судебных разбирательств, рекомендуется тщательно знакомиться со всеми документами в момент совершения сделки и задавать вопросы сотруднику банка.

Обращение в Роспотребнадзор при Отказе в Возврате Денег за Страховку

На основании нарушения п.2 и 3 ст. 16 ФЗ от 07.02.1992 №2300-1 граждане могут оспаривать навязанные страховки через Роспотребнадзор. Также туда можно обратиться в случае отказа по заявлению о возврате.

Как это сделать:

Собрать всю документацию, относящуюся к кредиту и страхованию.

- Предоставить документы в территориальное подразделение Роспотребнадзора по месту регистрации страховщика.

- Срок рассмотрения обращения госорганом составляет 30 календарных дней. Это время дается на принятие решения о проведении проверки банка или страховщика: все зависит от ситуации.

- Роспотребнадзор инициирует внеплановую проверку, запрашивает документы у кредитора. О проверочных мероприятиях поступает оповещение за несколько часов до визита специалиста в проверяемое учреждение.

- По итогам составляется акт.

При выявлении нарушений оформляется предписание об их устранении до определенной даты. Если СК не выполняет требования предписания, возможно привлечение к административной ответственности, подразумевающей штрафы.

При неправомерном отказе можно обратиться в суд или подать жалобу в Роспотребнадзор, если действия страховщика нарушают права потребителя.

Есть и другой вариант – отправка жалобы в электронном виде на официальном сайте Центробанка. Здесь необходимо выбрать причину обращения, затем заполнить форму заявления и приложить к нему сопутствующую документацию.

Если СК отправила мотивированный отказ в выплатах, потребуется отсканированная копия письма для рассмотрения в ЦБ РФ. Срок рассмотрения жалоб на страховщиков составляет 30 календарных дней.

При повторном нарушении размер штрафа может быть увеличен в несколько раз. Также наступает ответственность за невыполнение ранее предъявленных требований госоргана.

- договор кредитования;

- договор страхования;

- заявление;

- письменный отказ от СК;

- чеки об оплате страховки;

- график погашения займа.

Для возврата страховки по кредиту заемщику необходимо использовать бланки заявлений, установленные страховыми компаниями. Для этого достаточно выбрать своего страховщика и скачать готовый образец.

Отзывы о Возврате Страховки по Кредиту и Подаче Заявления

Руководство некоторых банков идет на уступки, возвращая часть суммы. Многое определяется содержанием соглашения и позицией кредитного отдела. Сотрудники банков мониторят сайты с отзывами, клиентские чаты, ресурсы с жалобами.

Они охотно общаются с клиентами, всеми силами стараясь удержать позитивный образ. Публикации отзывов на подобных сайтах помогут быстро разрешить ситуацию. К примеру на сайте: banki.ru/insurance/responses/list.

Обычно клиенты сталкиваются с беспричинными отказами при возврате страховки. Наиболее «популярной» ситуацией является запугивание заемщиков невозможностью оформления займов в дальнейшем при желании получить премию. Например, такое практикуется сотрудниками некоторых отделений Сбербанка, если судить по отзывам.

Если проанализировать отзывы о возврате страховой премии в Почта банке, размещенные на сайте banki.ru, то можно сделать такие выводы:

- сотрудники банка активно навязывают страховку и не предупреждают, что она является добровольной;

- в ответ банк заявляет, что клиента предупреждали о добровольном характере страховки;

- заемщиков неправильно информируют, куда нужно обращаться за расторжением договора добровольного страхования из-за чего они пропускают срок для подачи заявления в период охлаждения;

- Почта банк не забирает письма, содержащие отказ от страховки;

- Банк отказывается расторгать договор страхования при личном обращении клиента в период охлаждения;

- Банк отказывает возвращать страховку при досрочном погашении кредита.

Многие не могут дозвониться на телефон горячей линии, указанный на официальном сайте, другие ожидают возврат средств более 10 дней после получения документов СК, что является нарушением действующего законодательства.

Чаще всего сложности решаются при обращении страхователей на электронную почту СК, а также при оставлении негативных отзывов на интернет-портале Банки.ру, который является независимым порталом о банках и банковских организациях.

Все отзывы читайте на портале: banki.ru/insurance/responses/list.

Обо всех этих нарушениях нужно сообщать в Центробанк по адресу: 107016, г. Москва, ул. Неглинная, д. 12, электронное обращение направлять интернет-приемную.

- Подписание договоров без прочтения. Зачастую сотрудники банка торопят клиентов, и ознакомиться с документацией детально не получается. Не нужно идти им на уступки – следует тщательно изучать все пункты.

- Незнание своих прав. При оформлении займов работники финансовых учреждений уверяют, что отказ от страховки влечет отрицательное решение по кредиту. Это не так, и по закону банки не могут использовать данную причину.

- Пропуск «периода охлаждения». Он является обязательным для всех банков и СК, но, если заемщик обращается с заявлением позднее 14 календарных дней, а в условиях договора не содержится возможность возврата, ему обоснованно откажут.

- Неправильное составление заявления о выплате премии. Необходимо показать страховщику, что заявитель знает свои права и Указание Центробанка, согласно которому выплаты должны быть осуществлены при двухнедельном сроке обращения.

В последнем случае достаточно сослаться на ст. 958 ГК РФ и Указание Центробанка, чтобы получить выплаты в установленные законодательством сроки. Если заявление не подкреплено правовыми нормами, СК посчитает гражданина юридически неграмотным и в ответ направит отказ.

Следует учитывать, что в любой страховой компании есть штат юристов, работающих с такими обращениями граждан, поэтому любое требование должно быть законодательно подкреплено ссылками на соответствующие статьи.

Возврат премии не в интересах страховщиков, и, если гражданин не будет отстаивать свои права перед СК или в суде, шансы получить уплаченные деньги существенно снижаются.